一种加杠杆方式的简介和探讨:滚动购买长期期权 (Rolling LEAP Options)

注:如果你对期权没有任何了解,没听说过 Black-Scholes 模型、不知道期权的 Implied Volatility (IV), Delta, Theta 值是什么意思,请立刻关闭本页面并买一本《期权、期货和其他衍生品》或类似的教科书学习一下,然后再来读本文。在投资时千万不要买你不够了解的东西!

在《年轻时应该加杠杆:让一生中的风险变均衡》中我讲到一种(可能有争议的)理论:为了让一生中的风险变均衡 (diversifying over time),在年轻钱太少的时候应该加杠杆买股票大盘,在变老的过程中逐渐去掉杠杆,并且在退休后让股票大盘比例降到很低(债券比例相应升高)。这个理论的最初来源是这本书《Lifecycle Investing》。在这本书中,作者主要倡导的加杠杆方式并不是最简单易行的直接购买杠杆ETF如UPRO,而是滚动购买长期期权 (rolling LEAP options)。我之前对这种加杠杆方式并不熟悉,是仔细读了这本书和近期学习了一些相关知识才有了一定的认识。这篇文章准备稍微讲一下这种加杠杆方式的具体操作和优缺点。

Rolling LEAP Options 的操作方式

所谓 LEAP options,全称是 Long-Term Equity AnticiPation options,其实就是长期期权的意思。虽然名字很花哨,但其实就只是 expiration date 比较远的期权(一年以上),在购买时和买普通期权一样并没有特殊的地方,券商那里也不会特殊标注它属于 LEAP 期权。

我们的目标是长期加杠杆买股票大盘(SP500指数)。但是期权有一个问题就是,即使再长期,它也总会有 expiration date。貌似目前能买到的最远的期权是两年多之后到期的。那如何才能长期持有呢?答案就是,滚动卖出买入,即 rolling。具体来讲,你可以买入一个 expiration date 在两年后的 LEAP option,然后一年后把它卖掉,重新买入一个 expiration date 在两年后的新 LEAP option。注意不要把期权持有到临近 expiration date,因为到了后来 theta decay 会比较显著。

我们购买的标的是SP500指数的话,有两个期权可以买:SPX的和SPY的。这两者本质上没啥差别,SPX是SP500指数本身的期权,后者是SPY这支追踪SP500指数的ETF的期权。但前者的缺点在于单价太高,一手期权要买100股,就意味着你一笔就要买上十万美元的金额,普通人玩不起。SPY的期权则一手只要上万美元的金额即可。所以一般推荐买SPY的期权而不是SPX的。

具体买的期权种类应该是 strike price deep in the money 的 call option。

如何计算期权的杠杆率

我们这篇文章之所以要使用期权这个工具,最重要的目的是为了获得杠杆。所以学会自己计算杠杆率十分重要。

期权的等效杠杆率计算公式如下:

(Delta Value of Option * Price of Underlying Security) / Price of Option

CBOE提供了一个网页计算器可以很方便的查询和计算:

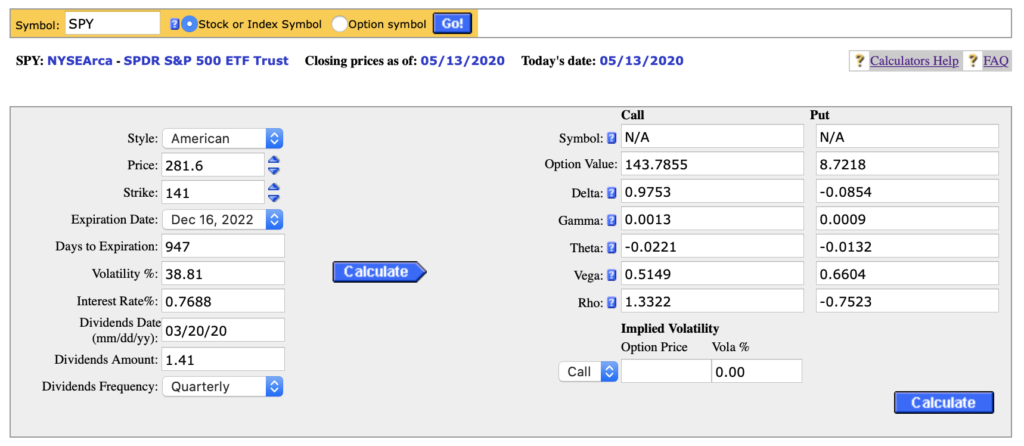

举例来说,当前SPY的价格 (即 Price of Underlying Security) 是$281.6,我们选择 strike price 为 $141、expiration date 为当前能买到的最远的 Dec 16, 2022 的话,CBOE计算器计算出来的 Delta 值是 0.9753,这个期权的(理论)价格为 $143.7855(不一定真的能在市场上以这个价格成交)。所以这个例子里的杠杆率就是 0.9753*$281.6/$143.7855 = 1.91,近似为两倍杠杆吧。

在《Lifecycle Investing》中作者强调不要买超过2倍的杠杆,否则太过危险。如果是买2倍杠杆的话,strike price 在 deep in the money 的范围,Delta 值非常接近1,所以 strike price 的选取就很简单了,只要 strike price 近似为SPY当前价格的一半,基本上就是两倍杠杆。想要获得更高倍数的杠杆率,就要升高 strike price,但是杠杆率的变化就不是那么简单的线性关系了,还是得自己用计算器计算一番才行。

如何计算期权的隐含利率

获得杠杆,就意味着等价于借了别人的钱来投资,那就一定是要付出代价的,这个代价可以等效为一种利率。我们需要学会计算期权的隐含利率,才能知道自己是否付出了过多的代价。

我们为了获得杠杆而额外付出的代价是,若期权到期的时候SPY本身的价格不涨不跌,我们买期权和直接买SPY相比多付了多少钱。在不考虑dividend的情况下,我们多付出的代价是:

Extra Money = Strike Price + Price of Option – Price of Underlying Security

在我们上面的例子中,这个代价 Extra Money 为 $141+$143.7855-$281.6=$3.1855。我们用 Price of Option 这么多钱控制了 Price of Underlying Security 这么多的资产,其中的差别就相当于我们借的金额,从而这些 extra money 可以算出一个等效年利率:

1 + Extra Money / (Price of Underlying Security – Price of Option) = (1 + Implied Interest Rate) ^ Duration

我们的例子中 Duration 近似为2.59年,即可通过上式算出我们的例子中隐含利率 Implied Interest Rate 约为 0.89%。这个隐含利率其实还算比较低的。

不过实际情况中还需要考虑dividend的影响。因为期权是拿不到dividend的而直接买SPY可以获得dividend,所以实际的隐含利率还应该加上每年dividend的比例,如此一来应该再加个大约2%。所以实际上当下(2020年5月)通过 LEAP options 加杠杆的隐含利率应该有3%左右,你需要预期SPY每年的涨幅大于这个数字才应该加杠杆。

Rolling LEAP Options 加杠杆的优缺点

加杠杆的主流方式,除了 rolling LEAP options 之外,主要还有 margin account(保证金账户)和直接买杠杆ETF(如UPRO)这两种。我们普通人能获得的加杠杆方式,没有完美无缺的,每一种都有缺点。(巴菲特那种直接通过开保险公司来获得完美杠杆的操作,普通人是完全做不到的)。所以这里比较一下 rolling LEAP options 相对另外两种方式来说优缺点何在。

Rolling LEAP Options 的优点:

- 没有 volatility decay。这一点是相对杠杆ETF而言的最大优势。Volatility decay 我在《杠杆基金的损耗问题》中讲过:在单边市场中长期持有UPRO是没问题的;但若遇到震荡市,UPRO的 volatility decay 会很要命。

- 不会被强制平仓,永不爆仓。你最多损失掉投入的金额,账户的余额不可能跌成负数。而用 margin account 的话,往往在市场最惨烈的时候你就会收到 margin call 让你追加保证金,若无法补充相应的钱,就会被强制平仓或爆仓了。

Rolling LEAP Options 的缺点:

- 首先就是复杂。你必须对期权有足够的了解才可以开始,否则很容易钱赔光了都不知道是怎么回事。

- 杠杆率不固定。你买入期权的时候可以计算好杠杆率,但是标的本身涨跌之后杠杆率就变了。下跌的时候杠杆率会升高,上涨的时候杠杆率会降低。这就导致在下跌的时候往往非常惨烈。当然这也是它没有 volatility decay 的必要代价。

- 因为远期的期权一般交易量小,bid/ask spread 太大,导致无法频繁 rebalance。《Lifecycle Investing》建议每年或者每季度rebalance以让杠杆率重新回归2,更频繁的话代价就太大了。

- 一手期权就是100股,单笔金额太大,导致无法每月用存下来的钱随时买卖,得先攒起来一大笔。

- 无法获得 dividend。杠杆ETF是一样无法获得 dividend 的,但是用 margin account 的话是可以得到 dividend 的。

- 回测复杂。至今我都不知道应该怎么给期权策略做回测,如果有了解的朋友欢迎留言告知~

LEAP Option的对手盘基本只能靠market maker了

差不多 我看了看感觉流动性真的特别小 只能挂个limit单慢慢等成交吧…

理論可行

但實務上還是使用槓桿ETF或保證金帳戶比較容易執行

保証金帳戶如果擔心margin call的話,或許就稍微槓桿SWAN這種已經資產配置過的ETF,降低波動風險,版主覺得呢?

槓桿平衡型基金的概念,有看過類似討論

即使配置SWAN我也还是不太敢用 margin account 😂

直接long 指數不斷rollover 可以嗎? 缺點就是要預備足夠保証金了

不太懂你的意思 是说指数的期货吗?期货的话也有需要追加保证金的风险吧

如果仅仅要追求杠杆的话,感觉确实期货比较好。毕竟如果只期待在delta上赚钱的话,没有必要花钱买theta…

如果追求安全,可以按合约面值预留保证金进行交易,类似中行原油宝的操作方法,指数不跌成负值,应该不会爆仓。E-mini现在也有micro大小的期货,合约面值5*SPX,其实还是有一点可操作性的。

期权的问题是定价机制很复杂,一个IV crush有可能做对方向还赔钱,感觉不符合普通投资者“只投资能理解的产品”的原则。

我不是很懂 如果按面值预留保证金 这就没杠杆了吧?如果买期货杠杆率为2,那SP500跌51%就一定会爆仓吧?

结论:买upro期权(・ิω・ิ)

作死小能手😅

真是个小机灵鬼

回测是不是可以写个程序在 quantopian 或者 quantconnect 上跑?

他们提供免费的期权历史数据吗?

可以的,不过他们只有 2010 年之后的数据。

API:

https://www.quantconnect.com/docs/data-library/options

Tutorial:

https://www.youtube.com/watch?v=dA7VaQvpCGg

赞 多谢~ 虽然对于长期的投资策略来说这个时间太短了 都没有包含上一次金融危机 不过起码是免费的可以用的这就很不错了~

Rolling leap option最大的優勢在於沒有volatility decay的話

那麼買UPRO option其實也不失為一個好的策略?

享受了3 x 2倍槓杆 但volatility decay只有UPRO的那一部份

甚至可以買SSO(2 x SPY) option, 令volatility decay降低

但一樣維持高的槓杆比例

普通margin交易以提高槓杆比例 最大的缺點是margin call, 斬倉

UPRO option也沒有這個缺點

當然下跌的時候會很難看 但上升的時候一樣十分壯觀

版主覺得呢?

这么高的杠杆率最后会死的很难看吧…

少量资金应该还可以吧. 以小博大

为什么leaps没有volatility decay呢?

因为volatility decay的来源是daily rebalance,LEAPs没有这个过程。

没有考虑bid-ask spread啊,bid-ask spread本质上相当于交易费,这部分钱是被market maker赚走的。deep ITM option的流动性极差,bid-ask spread都至少有几个百分点,意味着每次rebalance就会损失百分之几,长期下来成本比借钱加杠杆高

其实文章后面部分有提到bid/ask spread的问题,只是没在计算里算进去。我觉得SPX的spread已经很小了 只要一年到头rebalance次数不多的话也就再扣掉一点点吧。

刚才去看了一下,SPX的deep ITM LEAP的bid-ask spread大概是2-3%,感觉不算小了。

主要是期权不像股票可以无限期持有,rebalance不能只买卖一小部分仓位,必须每隔一段时间把近的期权全部卖掉,换成更远的期权。每次这样一买一卖就是2-3%的损失。

那是还没开市的时候的spread吧?我上次看还是百分之零点几的水平

您好 不好意思 想請教隱含利率該怎麼算才對

文中的例子

(1+3.1855)/(281.6-143.7588)=(1+implied interest rate)^945

我這樣算出來是-0.36% 請問哪裡算錯了ˊ口ˋ 謝謝

(1+3.1855)/(281.6-143.7588)=(1+implied interest rate)^2.59

算出來是-74%

三倍杠杆call/put 和leap 怎么选。

这里请教一个问题,TQQQ本身在来回震荡有损耗,但如果我是买了TQQQ的leaps,这样是否能在做到杠杆TQQQ之余,还能避开损耗的风险呢?对于这个策略,版主有没有什么见解呢?

TQQQ的leaps岂不是既有杠杆ETF的震荡损耗,也有期权的theta decay,二者叠加😂 你可以观察一下TQQQ的call的价格是怎么变动的。