推荐/探讨一支基金:SWAN(自带1.6倍杠杆的股票+债券平衡基金,可应对黑天鹅)

常读我这个博客的朋友们大概都了解了我这段时间比较痴迷股票和债券对冲然后加杠杆的投资理念,比如我介绍过的UPRO+TMF组合、NTSX基金。这几天因为前段时间的股市崩盘,我又发现了一支符合这个理念的基金,并且这支基金有一个非常大的好处就是可以应对黑天鹅事件:SWAN。

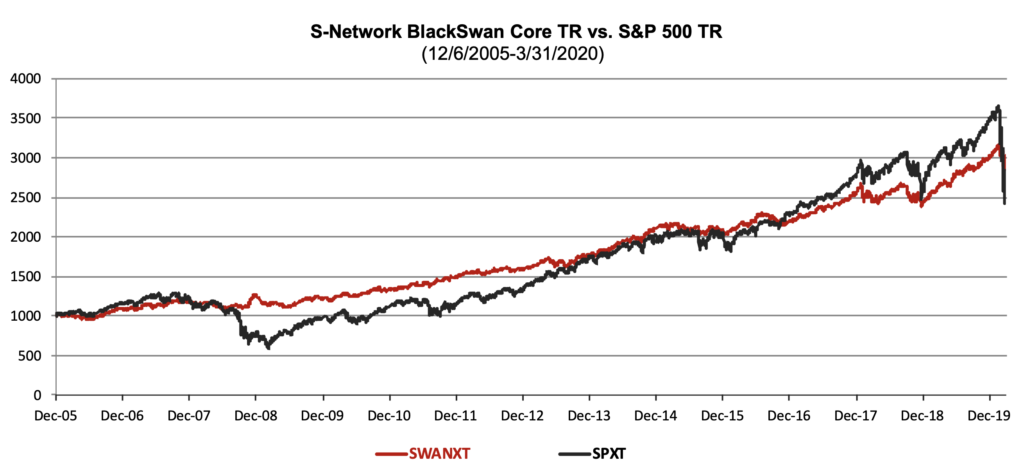

首先上图展示一下2020年的疫情期间SWAN是怎样的表现:

在标普500大盘 VOO 最大回撤 -34%、NTSX 最大回撤 -28% 的时间段内,这支 SWAN 仅仅最大回撤 -11%(需要排除掉一个诡异的数据点),可以说是很好的应对了这次黑天鹅事件。

长期一点的数据,因为 SWAN 基金建立的比较晚,而且其构成比较难用Portfolio Visualizer模拟,我就直接截图自官方自己的宣传页面吧:

可见在2008年和2020年期间,SWAN 都稳得一笔,很好的避免了大幅回撤。而在2009-2019这十年的大牛市中,SWAN 和标普500大盘相比稍逊风骚,但是也没有错过过多的涨幅。

那么这支基金是如何构成的,以至于平时涨的也还行,同时又可以应对黑天鹅呢?

最简化的版本,可以认为:SWAN = 90% 债券 + 70% 股票 – 60% cash。自带1.6x杠杆。其中债券部分是直接持有的,没加杠杆;而股票部分是用 10% 的资金通过买LEAPs(Long Term Equity Anticipation Securities, 长期期权)加了7x杠杆来实现的。每年只 rebalance 两次。

这样设置的目的是:在股票涨的好的时候,SWAN 应该能差不多获得大盘70%的涨幅;而在黑天鹅事件股灾发生的时候,假设股票部分完全被 wipe out,其实损失的就是10%那部分资金而已,另外的90%基本可以认为不受影响,这也就避免了整体的大幅回撤。

这支基金在我看来,虽然在大部分时期都不能取代 NTSX(毕竟股票比例有点小了);但是如果在某些时期我认为近期股市很危险可能要股灾了,我就可以把手中的NTSX换成SWAN而不是卖成现金。毕竟卖成现金的机会成本有点大,万一股灾迟迟不来呢,想当年从2015年开始就一直有专家说美股太贵了快要崩盘了呢。

以下为一些更细节的讨论,如果对这支基金的细节不感兴趣就不必继续看下去了。

这支基金的 rebalance 频率的设定是6月和12月每年两次,频次很低,所以它的杠杆率并不始终是1.6x,债券和股票的占比也不是总是 90%和70%。在买之前最好仔细算一下当前的比例是什么样的,以便确认这个比例是否符合自己的需求。下面我以2020.4.15为例算一下这一天的实际比例和总杠杆率。

在基金的官方页面里,大家可以看到当下它的 holding 具体都是什么。以2020.4.15为例,具体 holdings 如下:

| NAME | WEIGHTINGS |

| UNITED STATES TREAS BDS 2.25% 08/15/2049 | 19.28% |

| UNITED STATES TREAS NTS 1.625% 08/15/2029 | 16.96% |

| UNITED STATES TREAS NTS 1.625% 10/31/2026 | 16.52% |

| UNITED STATES TREAS NTS 1.5% 10/31/2024 | 16.24% |

| UNITED STATES TREAS NTS 1.625% 11/15/2022 | 15.84% |

| UNITED STATES TREAS NTS 1.5% 10/31/2021 | 7.04% |

| SPDR S&P CLL OPT 6/20 245 | 4.42% |

| SPDR S&P CLL OPT 12/20 283 | 3.04% |

| Cash & Other | 0.66% |

前面一堆都是不加杠杆的债券,加起来占比 91.88%;最后一项cash也很简单粗暴占比 0.66%;主要就是 SPDR S&P CLL OPT 这两个LEAPs期权比较麻烦需要算一下乘以杠杆率之后的占比(官网没有直接给出杠杆率,不知何故)。

期权的杠杆率由如下公式计算:

(Delta Value of Option x Price of Underlying Security) / Price of Option

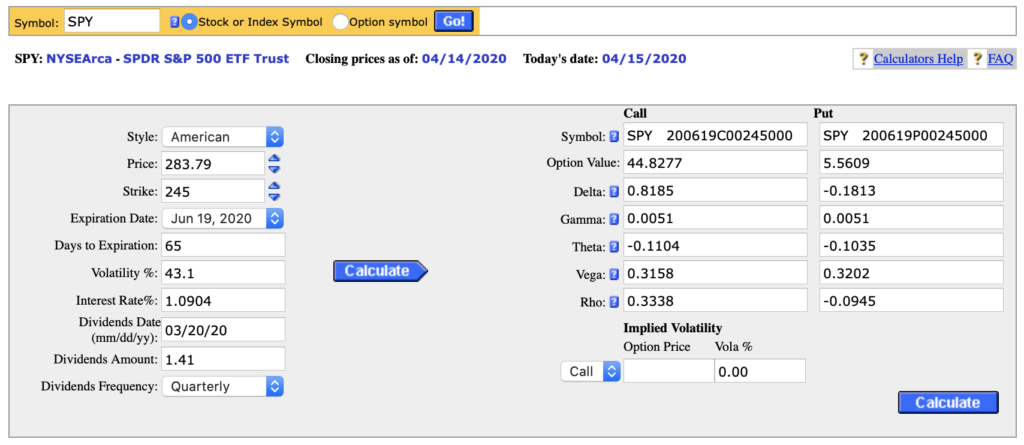

其中的期权的 Delta 值可以在CBOE这个计算器上直接查,点击options calculator之后,输入symbol为SPY,然后Expiration Date分别设置为上表中给出的2020.6.19和12.18,Strike Price分别设为上表中给出的245和283,即可查的这俩LEAPs期权的Delta分别为0.8185和0.5459。

上面的计算器中顺便也给出了underlying security即SPY的价格为283.79,然后再去Yahoo上找一下相应Expiration Date和Strike Price,查一下这俩期权当下的价格,就可以代入上面的公式算杠杆率了。查得期权价格分别为44.50和25.71,故可算出来这俩期权的杠杆率现在分别约为5.22倍和6.03倍。

有了杠杆率,就可以算出整体的股票占比了:4.42%*5.22+3.04%*6.03=41.40%。

所以2020.4.15这一天,SWAN的构成其实是 91.88% 债券以及 41.40% 股票,整体杠杆率约为 1.33x,债券与股票的比例约为 7:3。之所以这个与SWAN的设定不太一致,是因为rebalance频率很低的缘故,在刚发生了大的波动的时候,自然比例和杠杆率会偏离设定。

博主你好,看了你的文章深受启发。只是苦于身在欧洲,没有很方便的渠道购买你介绍过的低杆杠基金。这里想请问一下,通过自己买美国国债+call option,定期进行再平衡,和买自带杠杆的基金相比,具有可行性吗?

不好意思,上面表达的没有很清楚,准确说应该是TMF配合自己买的call option。

完全可以把SWAN背后那些持仓自己实现一遍 只是有点繁琐罢了。或者你也可以开美股券商 身在欧洲也可以开的 可以参考这篇文章: https://www.physixfan.com/zhongguojumintouzimeigudezuijiafangshischwab-international/

博主你好,想问一下你的看法。既然你说SWAN因为股票太低不能取代NTSX,那么能不能考虑用这个来取代一部分债券的仓位呢?因为毕竟国债占绝大部分比重,同时在牛市也能得到一定的涨幅

我觉得只要杠杆率和股债比例能满足你的需求就可以

这个SWAN要是可以上杠杆就更好了,本身波动小,最适合上杠杆

我本来也喜欢这支,但是想到股票只要亏损10%,它就也要亏10%,回涨起来又比股票少很多,感觉熊市可能也会有不少赔钱的情况。看你的回测2009股票大涨,应该是要能够超过债券的跌幅,结果还是赔,可见涨势不多,还在考虑名单中

这基金正如其名 最重要的作用就是在今年3月那种股市崩盘时期依然坚挺。平时如果也能和大盘一样好那岂不是too good to be true了,总要平时付出点代价的。

这只基金股票部分应该是用了SPY期权,能聊一下期权换手可能造成的损耗么?

我初步的想法:由于用的是远期期权 ,而且一年只有2次调仓,应该损耗不会太大。相比而言,USO这种重仓1-2个月近期期权的ETF,contango造成的损耗就会很大。

搜索关键词 SWAN 碰到了博主这篇文章,宇宙的心弦 这一名字越看越觉得熟悉。再看友链,阅微堂 Matirx67 考据癖,这些也都是几年前大学期间我追过的博客。

当时大概是看一些数学计算机类的文章,从计算机专业毕业之后入了金融一行。现在再看博主文章,好多投资文章我都是研究思考过的。人生真是神奇啊,时隔几年,竟然又碰到了博主

NTSX 和 SWAN哪个好啊?尤其在现在这种通胀预期的时候? 谢谢

怕通胀应该买债券比例小的。NTSX是大约 90% stock 60% bond, SWAN 大约是 70% stock 90% bond。