作者: physixfan

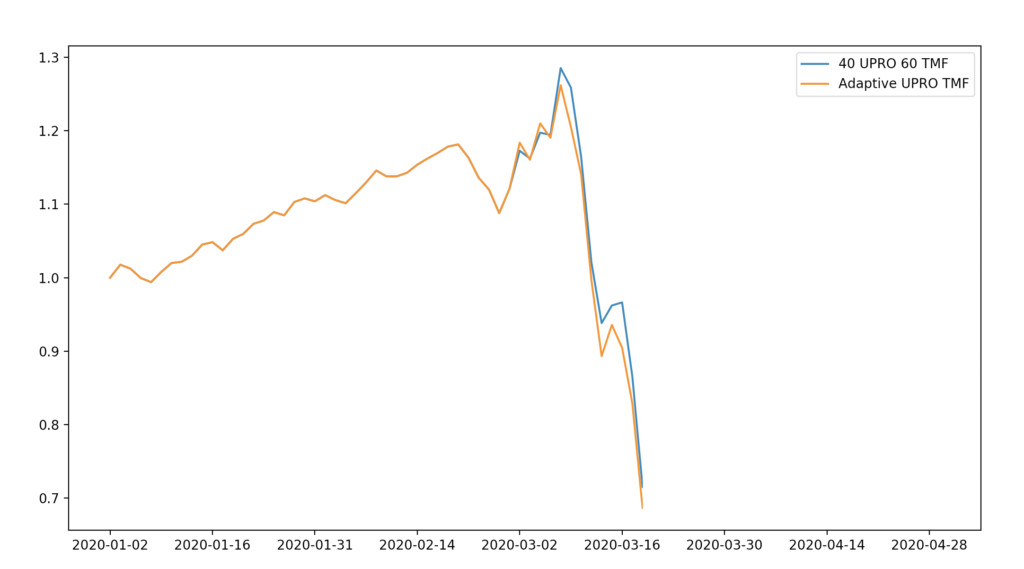

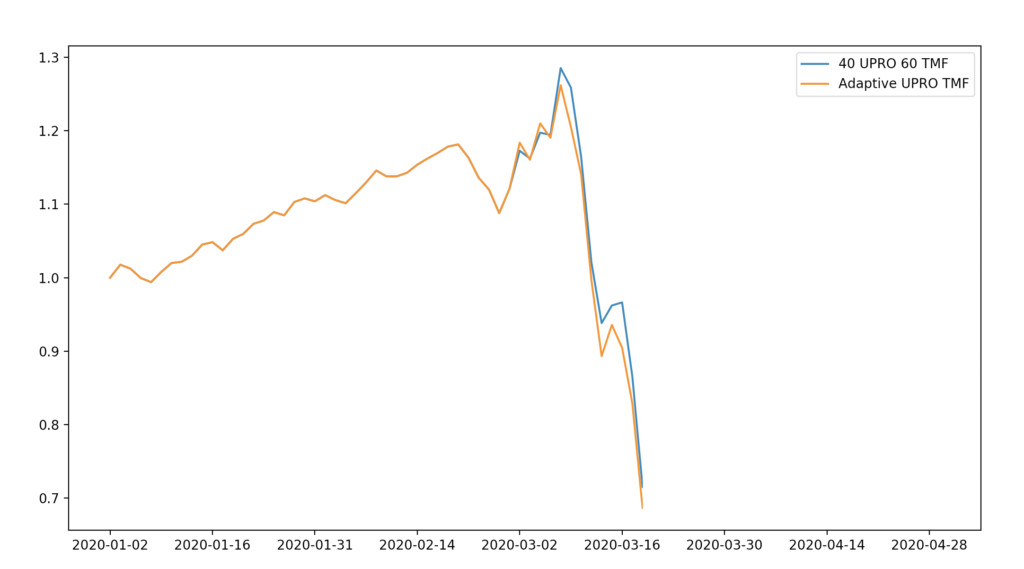

【2020.4 更新】写在前面:你能承受下图这样程度的回撤并且在这种时候不卖出吗?如果不能,请赶紧关掉这个页面不要往下看了,并移步适合新手小白的《美国投资理财小攻略》。

这几天我还在继续研读Bogleheads论坛上HEDGEFUNDIE的著名帖子,我在《一个简单但有效的投资策略:40% UPRO + 60% TMF》中介绍过这个帖子的内容。如果你还没有读过那篇文章,请先读完再看此文。在众多回帖中,几个人提出了对这个策略的改进版本。

在原始的策略中,之所以建议 UPRO 和 TMF 的比例是40%/60%,其理由是 Risk Parity 的概念,即想让这两部分对整个策略的volatility的贡献相等。原始策略的作者计算了过去40年间这两个标的的平均volatility,以此得到了40%/60%的比例。但是用它测之前的数据的时候其实是相当于用了未来信息了,这会产生bias。而改进版策略的思想是,Risk Parity 实际上应该动态的用更短期的volatility来计算,而非使用一个固定的长时间的数字。一个具体的建议是,每个月rebalance一次,rebalance时使用的比例根据过去20天二者的volatility来动态调整。(为什么是20天?因为大家使用的工具 Portfolio Visualizer 好像最短的时间就是20天吧😂。)

之所以这个改进版策略有一定道理,是因为在金融市场上存在的 Volatility Clustering 现象,即 “large changes tend to be followed by large changes, of either sign, and small changes tend to be followed by small changes”。(这个现象意味着金融市场的曲线不是随机游走。)有意思的是,这一现象最初的发现者是 Mandelbrot,没错,就是那个经常伴随着分形图案出现的数学家。

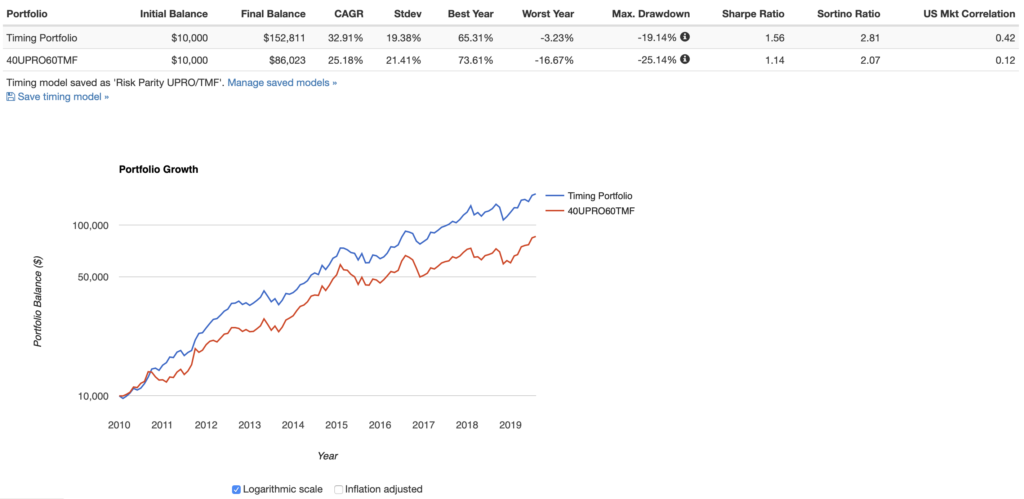

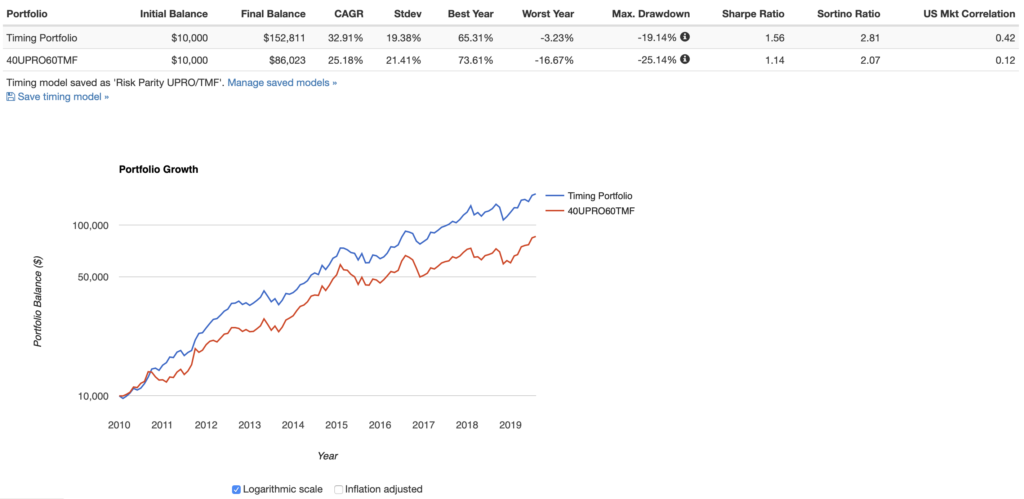

让我们来用过去的数据看看这个改进版策略实际效果到底如何。在 Portfolio Visualizer 中,我对比了一下这两个策略(时间段为2010-2019,没办法,数据没法追溯到更早的时间)。下图中 Timing Portfolio 是改进版策略,40UPRO60TMF是原始策略。

可以看到,改进版策略在这段时间内的确回报率更高,波动更小,Sharpe Ratio 和 Sortino Ratio 也更高。

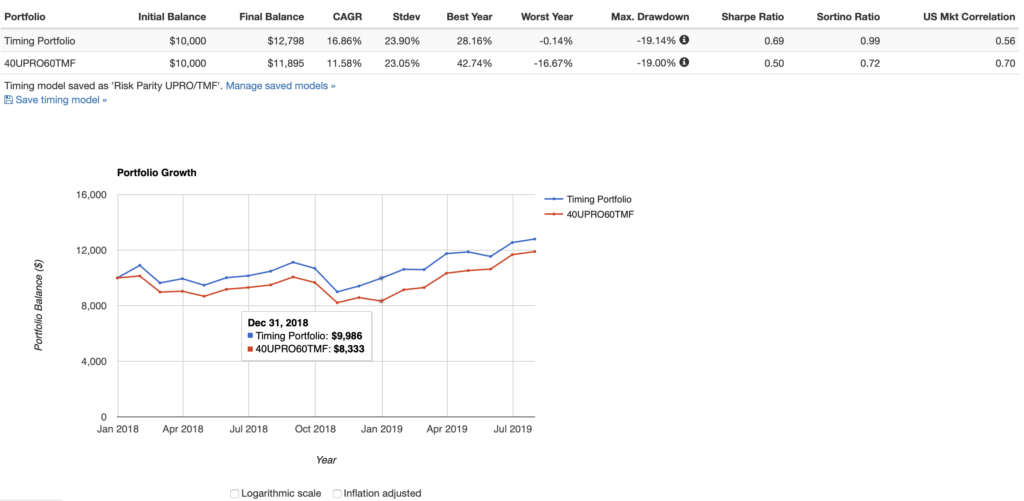

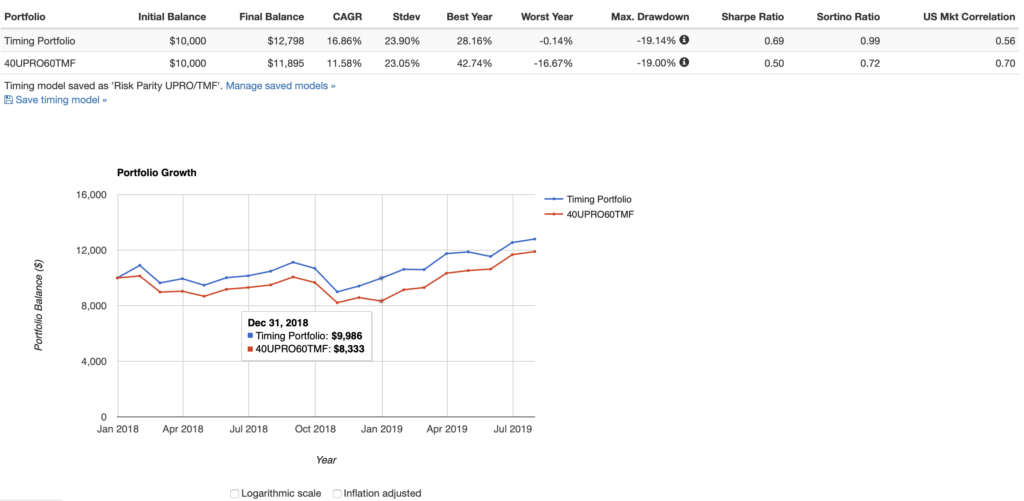

有一点concern是,改进版策略在这段时间段内 US Market Correlation 更高。而众所周知这段时间美股是表现非常好的一段时间,到底金融危机来了之后会如何。为此我专门看了一下2018年到现在的数据(2018年是美股表现很差的一段时间)。

注意这段时间改进版策略的 US Market Correlation 已经比原始策略更低了。2018年12月是近期美股表现最差的一个月,注意改进版策略的表现在此月是不错的。具体看一下,按照改进版策略,2018年12月时候,UPRO/TMF的比例是26.87%/73.13%。如此低的股票比例正是它在大跌时刻仍然表现不错的原因,而之所以那个月UPRO比例如此之低,就是因为在那前面的一小段时间美股的volatility已经很高了。

个人认为这个改进版比原始版的确更科学一点,基本决定以后rebalance的时候都动态调整比例而不是固定40%/60%了。

很期待下次美股崩盘时候这个改进版策略的表现!

P.S. 每个月计算新的比例,我是用的 Portfolio Visualizer,大家也可以直接点击这个链接:

然后点击底部的 “Timing Periods”,翻到最后底部即可看到最新的比例应该是多少。

【2020.2 更新】很不幸 2020.2 开始 Portfolio Visualizer 已经不免费开放 risk parity 比例计算功能了。网友Brian在Github上贡献了一份开源代码帮助大家计算,有需要的朋友们请到这里查看代码:

有了新的比例之后,去M1Finance上面点一下即可一键rebalance。

我写了一篇文章澄清了一下 Risk Parity 和 Inverse Volatility 的关系,简单总结的话就是只有投资标的数量为2的时候才可以用上面的代码来计算比例,如果你自行添加了其他标的导致数量>2了,请自己写代码计算!

我在雪球开了个组合记录一下这个策略的实际表现,大家感兴趣的话可以来这里看:

友情提醒:此策略rebalance频率高的话,可能会产生很高的税,因此此策略不太适合在 taxable account 里操作,更适合在 tax advantage account (401k, Roth IRA 等) 里操作。

Related

可以具体讲解一下怎么计算得到新比例吗,不是很懂technical details。

Portfolio Visualizer 是个很好用的工具,文章里有个链接,指向的就是这个策略的数据。可以翻到 “Timing Periods” 里面最下方 里面有它计算出来的数字。

有个疑问,像这样每个月rebalance,不是会造成很多次的short term capital gain吗?那交的税是不是会多很多

在这回复一下税的问题吧.. 建议用 Roth IRA 玩这个策略,否则确实会有很多税。。。

P大,想问下我如果一开始买入这个组合的资金比较少,之后可以靠每月买入更多的相应份额手动达到rebalance的效果吗?这样做单纯是为了避免capital gain tax,长期这么做会有什么弊端吗?

我现在是NRA要30%的tax,再熬一两年就是RA可以short term的tax可以降低到10%左右,但想现在就开始投资这个策略,您有什么建议吗?

可以通过新的资金达到不卖出就rebalance的效果。长期看 也许最终会有一天这里面的资金会增涨到你新入的钱不足以rebalance吧😂

查了一下Roth IRA

in 2019, Roth IRAs allow for contributions of up to $6,000 per year — or $7,000 if you’re 50 or older — and you can use it in addition to a 401(k). (Those limits are up from $5,500 and $6,500 in 2018.)

每年6000感觉太少了。。。我觉得这个动态策略蛮不错准备投不少钱。。。

你會在每月底行一次portfoliovisualizer, 看看UPRO 和TMF 的新比例再更改自己M1finance 的比例嗎?

如果要用这个动态调整版本 就需要这样每个月找一天看一下然后调整比例

请教下用哪个allocation weights 比较好呢 ? Inverse volatility 还是 minimum variance? 多谢! O(∩_∩)O

有一个选项直接就是 risk parity 呀

好文,文中指出:2018年12月时候,UPRO/TMF的比例是26.87%/73.13%。那2018年12月初调整的时候是根据11月的volatility, 72.4%TMF+27.6UPRO调整呢,还是根据12月份的预测26.87%UPRO/73.13%TMF调整呢?因为有几个月差距挺大的。多谢

按我的理解,要用的是最新的数字(即你的例子里的12月的数字)

雪球还更新吗?

目前还在更新 直到我哪天不感兴趣了或者忘了为止吧😂

话说楼主的雪球上的仓位否UPRO和TMF弄反了?Portfoliovisualizer里面最近(2020/1/14)的比例是39.85%TMF和60.15%UPRO

我在雪球上有俩组合 一个是每月根据risk parity调整的 一个是固定40/60的 你是不是看成另外一个了?

Portfolio Visualizer要收费了,以后怎么搞?

嗯?哪里说要收费的呀… 如果真收费了 可以再找个别的免费数据源然后自己稍微写点代码算…

确实我这边也显示看不了最新的数据了显示需要sign in

https://tinyurl.com/v55jxms

那就sign in一下吧。注册个用户不要钱的~

有免费账户呀,sign in之后就能看到最新数据了

他家注册账户不免费,你一注册给你几天试用

我看到楼主在雪球上的两个组合里,实际上是60/40那个收益率比动态调整的那个收益率更高(53.9% vs. 17.3%),这是为什么呢?这是说明60/40这个组合更好吗?

这俩组合开始的时间不一样😅 Adaptive那个是我过了几个月后才开始搞的 期间有一段很大的涨幅就没在那个组合的记录里…

p大,porfolio visualizer现在timing period最底下不每天更新根据inverse volatility计算所得的分配比例了,而是仅有每个月的。比如现在是刚二月,那里显示50/50的比例,我很纳闷他这个比例是根据啥算出来的,到底是历史还是预测,是针对哪个时间段的volatility。我如果今天做调整是按照这个吗还是应该自己找到volatility的数据算一下。

没看到有啥变化啊

我写了一点代码来计算inverse votatility 欢迎大家使用和指正

https://github.com/linzebing/inverse_volatility_caculation

p大是否愿意把这篇文章的Link放在Readme里面?如果可以的话我很乐意加进去。

好啊

感謝!!

谢谢Brian! 不过inverse volatility和risk parity是一回事嘛?

不一样 不过看Portfolio Visualizer的结果的话 如果只有2个标的结果是一样的 3个或以上标的结果就不一样了。Risk Parity 的计算更麻烦一些..

我借用你的函数,用rolling模拟了一下最近10年的投资(每天按照前一天的比例来调整)得出来每天的balance。然后再用同样的方法算这个balance每天的volatility,和SPY的volatility一起plot出来,好像还是比SPY的volatility高一些(大概1.3倍)请问大牛们这是expected的吗?

UPRO/TMF是3倍杠杆呀 volatility比SPY高不是很正常吗

谢谢大神回答,那可能我的理解有些偏差,所以从结果看这个策略的风险是比SPY高的。但是在40/60比例原帖里面提到 “此策略在40年间的最大回撤只有 -49.22%,而同期标普500指数的最大回撤可是有 -50.97% 呢!此策略在表现最差的一年回报率为 -21.06%,而同期标普500指数最差的一年回报率则为 -37%!” 感觉此策略应该波动率比SPY小才对,不知道是我理解错了还是我做的回测有问题。

刚刚又仔细看了下原帖,这是expected的,不好意思没认真阅读哈

大神,用你的code一直得到response 401的错误,更新了crumb的

自己回答自己的问题,需要找出crumb和cookies,crumb不是hyperlink点进去的那个。参考https://github.com/sjev/trading-with-python/blob/master/scratch/get_yahoo_data.ipynb 把URL换成https://finance.yahoo.com/quote/VOO/history?p=VOO然后运行找出crumb和cookies,python小白献丑了

fork了楼上大神,添加了计算手动rebalance到整数share需要如何买卖的功能,这样不在 M1 Finance 也能方便地操作了

https://github.com/qxx/inverse_volatility_caculation

感谢提供动态更新这个思路, 看了之后想心里痒痒想试一下😂

文中提到了这个适合于tax-advantage 的账户搞, 但是我现在是NRA的身份(PhD第三年), 平时用的是Charles Schwarb的投资账户. 想请教一下, 401k或者Roth IRA可以针对我们这样的PhD开放吗(因为我压根不知道以后会不会毕业在美国工作, 更别提退休这样的考虑了…).

这方面我也不是专家…

谢谢回复, 我问了一下学校HR部门, 他们说NRA不交FICA tax, 所以不能办401k

我估计只能开一个券商的IRA roth了…

“很期待下次美股崩盘时候这个改进版策略的表现!”

现在机会已经来了😂

现在的下跌程度离“崩盘”还有很大的距离 继续观察中😂

这UPRO每天将近10%的下跌,TMF涨不回来那么多,但我不会清仓准备长期持有。

博主觉得最近还要每月动态rebalance吗?或者针对这波下行这个策略组合需要什么更好的操作方法?(比如按照55/45或40/60??)

另外期待博主分享一下自己对于这星期美股plummet的看法!

我自己前两天提前rebalance了一下.. 感觉volatility大的时候也许rebalance的频繁一点比较好 不过没有理论依据支撑哈…

volatility clustering的理论能支撑你的操作吗?当发现volatility变大的时候积极调整,因为volatility维持大的可能性会比较高。

现在我觉得已经确实是见证历史了😂

这个动态Risk Parity策略在熊的时候意外的很好啊, TMF带动整个Portfolio

我看了Hedgefundie的帖子, 思考了一下, 这个策略有没有这样的问题呀:

1. Hedgefundie一直在强调, anticorrelation是关键, 所以才能市场agnostic. 但是我在想, “长期看涨”这个条件是不是也是必要的呀, 否则想象一个极端情况: SPY和SH(inverse SPY)一定是-1 的correlation. 那SH是长期看跌的, 但是他们的volatility都是1:1, 所以porfolio也是1:1, 最终肯定收益是0啊😂.

2.SP500和Nasdaq基本上都是correlated的, 那是不是也可以考虑TQQQ和TMF的risk parity呀, 我自己计算了一下, 发现qqq与债券的anticorrelation在过去40年里,只比SPY稍微高一点. 这是不是就意味着SPY更适合呢?

3.我同时也在想A股能不能有类似的策略存在, 我知道510050作为SPY的替代, 但是不知道国内有没有类似的长年国债还能上杠杆的产品?

1. 对 必须是俩长期看涨的东西

2. QQQ偏重科技股 SPY更全面 科技股过去十年涨的好 将来未必

3. 个人感觉A股波动过大 加杠杆会死的很惨

谢谢回复!

A股确实波动太大, 风险巨大😂

但是美股的话, 是不是一般3倍杠杆就到头了? 比如有什么基金提供5,10倍杠杆的吗?

https://www.bloomberg.com/news/articles/2020-03-12/the-bull-market-meltdown-is-now-hitting-its-quant-poster-child?srnd=premium

这个策略在失效,流动性吃紧的情况下负相关性快没了

感觉这结论下的也太早了 股债一起跌也不是啥新鲜事儿啊 以前就经常发生 总不能指望天天俩反着走嘛…

can you expand the code for risk parity and inverse volatility? thanks

risk party的策略是不是需要这两只股票都长期看涨呢?

比如qqq和sqqq平均年收益就是0

为何upro和tmf组合就能实现收益呢

需要俩都长期看涨

今天这个策略真是惨不忍睹…

和您请教一下,我的想法是对于长期投资来说在这种因为流动性紧张造成的暴跌中应该加大加仓频率,是增加筹码的好机会。

看有人说换成TMV/SPXS组合

然而咱也不知道啥时候是个底,也不敢乱换策略

就硬抗呗..

顺带一提收到了Bank of the West的offer,3%的grocery store, restaurant和gas还没有年费,感觉不错。。

TMV/SPXS 都是看跌啊, 你这本质上不就是在timing the market嘛…

TMV/SPXS组合的前提是两者长期看跌。提出的人给出的目标是2000点以前都看跌。

今天小小的去杠杆了一下。从UPRO/TMF的组合变成UPRO/EDV了(原理还是一样 只是不想在债券上加杠杆了)。个人感觉股市长期的涨幅可以克服杠杆的 volatility drag,但是债券这边我有点没信心…

这样upro的比例就只有不到20% 反弹起来力度不够吧?

降低杠杆了嘛 不管涨跌都慢了

请问你是每个月都把401K放到M1的IRA里吗,还是很长时间转一次。我查了一下要转到M1里面还要用check,好麻烦。感觉不可能每月都搞,达不到定投的效果

哈?401k的钱不能这么往外转呀 401k和IRA得分开处理

請問博主,在台灣的話怎麼投資TMF和UPRO?

开个美股券商即可。这篇文章里讲到的券商其他国家或地区的人也都可以开户 https://www.physixfan.com/zhongguojumintouzimeigudezuijiafangshischwab-international/

感謝博主,不過在台灣好像不能用你覺得很方便的 M1 Finance,覺的很可惜

嗯 其实如果只是两个标的之间rebalance其实动手算算手动操作也还好😂

对于那些懒得下载python代码或者不想在本地跑python的朋友

我建了一个google colab,打开之后直接点cell 运行就可以了。

https://colab.research.google.com/drive/1VGRO3CphtIF1AlKwwayIDatwLph7c9us?usp=sharing

感谢博主和Zebing Lin

ps:作为uscreditcardguide的五年老读者,前天才发现物理粉的私人博客,惭愧惭愧。一看简直惊为天人,一个晚上把投资相关的文章全看完了。受益匪浅。

忘了说,先点一下copy到你的google drive再运行,read-only的notebook是无法运行的。

赞啊

can you expand the code for risk parity and inverse volatility? thanks

risk parity code is here; need to combine it with Covariance Matrix as input

https://thequantmba.wordpress.com/2016/12/14/risk-parityrisk-budgeting-portfolio-in-python/

不好意思 請問如果是想建立一個TQQQ UPRO TMF的Risk Parity的話 上面的google的代碼該如何修改?文科生不是太看得懂 謝謝!

三个标的之间的risk parity其实要稍微复杂一点,现在的代码算的其实不是risk parity而是简单的inverse volatility,因为是两个标的所以没区别;如果是三个标的就得真的用risk parity的算法来算了,尤其是UPRO和TQQQ之间的相关性很大的情况下…

我認為在長期投資的角度來看 S&P500內的公司只能平穩上升 所以希望能透過混入TQQQ 為整個組合的成長收益率再延伸開去 但不是很懂代碼這東西該如何修改來計算出risk parity, 希望2b-bro能幫忙教學一下

@Fai, 不好意思 才发现你的评论。我已经修改完善了notebook,现在更易用些,也多了rebalance的功能。

顺带讨论可以转战论坛,回复提醒功能更好点。

这是我发在论坛的新版notebook的链接:https://forum.uscreditcardguide.com/t/topic/11299

P大你好,我个人从年初开始一直在用这个策略),但似乎今年的市场情况下这个策略并没有比S&P500好太多,而且我之前一直有在follow “bogleheads上HEDGEFUNDIE’s excellent adventure Part II: The next journey” 的帖子,最近两个月没看拉下了20页左右,今天突然看到以下的观点,很是担心,不知道P大最近几个月有在关注贴子里的讨论吗?能否给些总结,以及你怎么看这个策略在未来一段时间的有效性。谢谢!

“TMF will no longer provide risk parity. Many pundits have been saying bonds no longer provide diversification to stocks. Yes bonds provide a ballast, but won’t necessarily move in the opposite direction as stocks.

It seems like that Fed is trying to push the 10Y and 30Y rates higher, to avoid bubbles in stocks and housing. (Housing has been too hot due to low mortgage rates). So at least for many months TMF will drop.

See the thread below. Ray Dalio has abandoned LTT that was part of his permanent portfolio..

viewtopic.php?f=10&t=328515&p=5565261

Some are creating a bar bell with LTT+cash, others adding gold, bit coin or other diversifiers.. The era of easy UPRO/TMF is gone for now. Backtests are useless to design something for the future.”

那些讨论我也有在看 我的个人观点是债券现在就抛弃还有点为时过早 毕竟现在美国的债券yield还是正的😂 以后怎么样不好说 得留意一下通胀数据。

我在这个策略的基础上加入了购买VXX的操作:在VIX高于30时持有VXX,比例按照risk parity来调整,调整频率为1天1次;当VIX低于30时只持有UPRO+TMF,调整频率为1个月1次。回测显示这样的策略能够避免在2020年3月份的大跌中遭到损失。请问这样的策略有什么明显的缺点吗(除了恶性通胀?)?

VXX最大的缺陷就是损耗了 长期持有就长期亏。你这个方案应该能避免VXX这一最大缺陷。实际上能起到多大的作用我也不清楚了 也许是个不错的改进~

我又想了一下,感觉比起设置一个固定的VIX阈值,设置一个历史数据的percentile (比如高于90th percentile时买入VIX)可能更科学一些,毕竟这相当于不断地收集信息。不过90th这个数其实也是我根据已有的数据试出来的,太高的话会被大跌抵消掉太多涨幅,太低的话会因为减少股票和债券的比例而错过太多涨幅。

嗯历史数据的percentile听起来比固定一个数值更科学一点。不知道这个阈值的大小是不是很敏感 如果是稍微大一点小一点都不好 那这个玩法很可能在下次崩盘时候也表现不好;如果在很大一个范围内都很robust能提高回报率 那很可能是个不错的改进。

我尝试了一下85-95th这个区间里每个整数的值,都能有效避免2020年3月的崩盘,但最近3年的年化会有10%左右的差别(因为都躲过了崩盘所以年化特别高……)。

我后来找到了VIXY的数据,从2011年开始回测,结果是VIX的percentile在85-95th这个区间内取任何一个值,对年化收益率和sharpe的影响可以忽略不计。

建议用没有杠杆的基金模拟一下3x基金 从至少1999以前开始回测… 2011年以后一共就只有一次大跌 这么测太容易overfit了 至少包含3次大跌才比较robust。

股票和基金容易,但是VIXY我确实不知道怎么比较好地替换……能想到的也就是换成现金了。

这个确实很难… 大概可以试试^VIX指数乘以一个指数衰减 看看大概多大的衰减能差不多拟合VIXY…

請問下 這個如果放了三個股能算嗎? tmf tqqq 跟upro

能算,只是需要稍微注意一下 risk parity 的具体计算方式 这篇里有讲 https://www.physixfan.com/risk-parity-dejutihanyijiyu-inverse-volatility-dequbie/

想问一下博主有没有尝试过用做空sqqq的方式来间接看涨?做空sqqq和做多tqqq相比的话,震荡市里也是正收益。

做空还是太危险了,做多最多就是本金归零,做空的话是有可能爆仓倒欠券商很多钱的…