股票和长期债券的负相关性:短期内强烈正相关的可能性

在《股票和长期债券的负相关性到底是否可以持续?》一文中,我讨论讨论了股票和长期债券的负相关性长期来看是否成立的问题,结论是主要看通胀是否严重or利率是否持续上升,只要不发生这种情况那么负相关性就仍然成立。但是那篇文章中并没有讨论股市大幅下跌的短时间内负相关性是否会被破坏的问题。经历了2020年3月的大崩盘,我对这个问题有了一些新的认识。

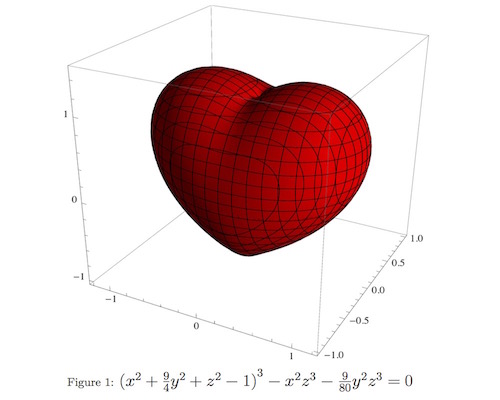

上面这幅图展示了2020年3月前后TLT(长期债券基金)和VOO(SP500基金)的走势。可以看到在3.9之前,股市大跌的时候长期债券大涨,起到了很好的对冲作用。然而,3.9之后画风突变,股市继续熔断新常态的同时,长期债券也开始一路向下的大跌。而且不仅如此,连黄金比特币都一起大跌,似乎世界上除了美元现金之外所有的一切都在猛跌… 于是我在用的 Adaptive Risk Parity UPRO/TMF 组合在短短两周内就从百分之好几十的正收益被干成了亏损。

为什么会这样?

目前我看到的比较好的解释是,3.9之后的那段时间内发生了严重的流动性危机。为什么会这样呢?据说现在 Risk Parity 的投资理念得到了太多人的认同,于是在股市大跌的时候,一rebalance就会卖长期债券/黄金等去补股票的仓位。于是长期债券等本来和股票负相关或不相关的资产,在短期内也开始面临巨大的抛售压力。就在这个时候,传言沙特主权基金还在赎回他们在美国对冲基金的仓位(不知真假),更加导致抛售压力巨大。于是所有能卖的资产都被变卖,一时间卖出的量太大没有足够多的买家敢承接,就导致了流动性出了问题,于是不管是股票还是长期债券还是黄金还是比特币所有东西统统下跌,相关性短时间内全都变成了正数。

回顾历史,这种流动性危机导致本来负相关或不相关的资产统统变成正相关的事情,已经不止一次发生了。貌似之前最著名的一个案例是 Long Term Capital Management (LTCM) 基金的倒闭,关于这个历史事件,阅微堂的《长期资本投资公司 – 风险计量模型的滑铁卢》写的非常不错,建议感兴趣的朋友们读一读。

现在我也在反思我在用的 Adaptive Risk Parity UPRO/TMF 策略。如果是不加杠杆的VOO/TLT等基金,其实即使遇到金融危机了也不用太怕,删掉交易所的app、闭眼不看新闻、躺倒装死十年,最终肯定价格会升回去的。但是加了杠杆就不一样了,大跌会把资金打入万劫不复的地步。所以我现在决定在这个 volatility 高出天际的时期,小小的去杠杆一下,把债券那边的杠杆去掉,把组合从UPRO/TMF(见这个雪球组合)换成UPRO/EDV(见这个雪球组合)了。其中EDV是不加杠杆的债券基金中债券期限最长(即波动最大)的基金。这样可以把整体杠杆率从3x降低到1x~3x之间。之所以去掉债券那边的杠杆而不是股票这边,是因为我觉得债券价格已经比较高了(其实就是在 …

债基价格的上限在哪里?负利率的可能性

我发现不少中国人对股票比较热衷,但是对债券 (Bond) 和债基(债券基金 Bond Fund)知之甚少。貌似有些朋友是看了我写的 Adaptive Risk Parity 策略或者其他相关文章才开始关注债券和债基的。最近 TMF(3x杠杆的长期国债基金)涨的特别凶,于是有人开始担心债券/债基价格是不是要触顶了。这种担心不无道理,但容我来说说我的看法。

首先我来说一下为什么有很多人觉得债券价格要触顶。首先大家要知道的一点是债券价格上涨必然导致债券的收益率 (annualized percentage yield, APY) 下降,这是个简单而确定的数学关系。举个很简单粗暴的例子:假设一个债券是10年期的,10年期满给你$100,如果你现在可以以$80的价格买到它,那么他的总收益率就是 ($100-$80)/$80=25%,年化收益率 (APY) 则是约为 2.26%(因为1.0226^10~1.25)。那现在假设这个债券的价格被炒到了$90,那么他的总收益率就变成了 ($100-$90)/$90=11%,年化收益率 (APY) 则变成了约为 1.05%(因为1.0105^10~1.11)。那这个债券的价格上限是不是 $100?因为如果价格到了 $100,那收益率就是exactly的0了,谁会去买收益率为0的债券?若价格到了 $101,那10年后才能拿回 $100,就已经是负回报率了。如果认为0回报率是债券回报率的底,那么债券价格就有顶。问题是,负利率可能吗?

答案是:负利率债券是可能存在的!不光是理论上可能存在,现实中也存在!

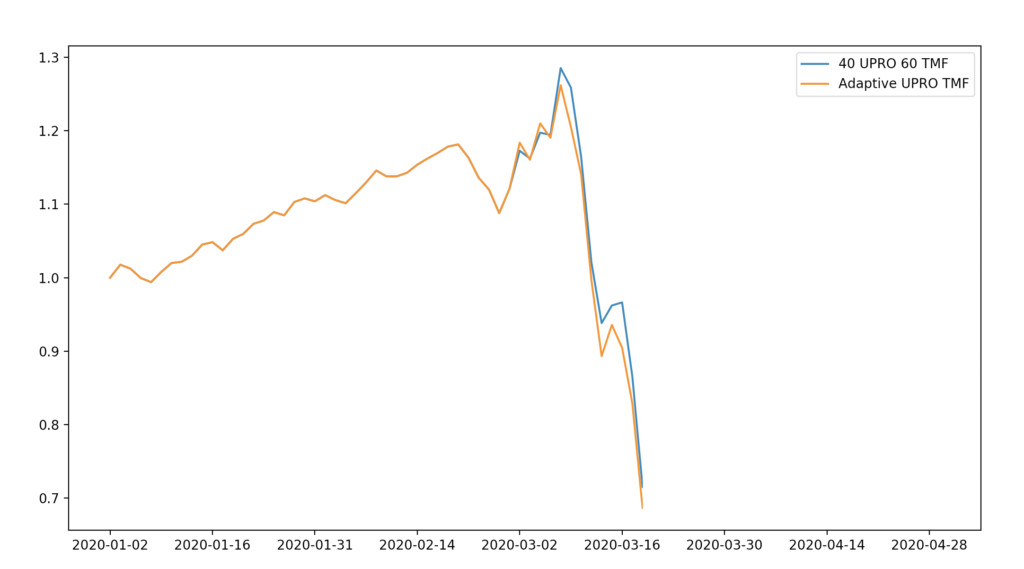

虽然美国历史上从来没有过负利率债券,但是日本和欧洲部分国家在现实中真的就有负利率债券。比如下图就是德国的 10 yr 国债收益率的图:

可见从2016年开始德国 10 yr …

投资时的情绪问题

虽然很多人理性上都知道一件事情叫做 “time in the market beats timing the market” 或者说“不要择时”,但是真正在股市急速下跌的时候还能保持理性是比较难的。这周SP500指数下跌了10%+。每到这个时候,很多人都在想:我是不是该卖VOO了?我是不是该大举入场抄底了?我是不是该买3x反指SQQQ甚至恐慌指数VXX了?我的确认识有高手平时的仓位就是100% VTI然后现在依然很淡定只偶尔看盘不操作的,不过我自认为我还做不到这种境界。

我目前主要的投资方式还是在 Adaptive Risk Parity 这个策略及其变种上,当然,并不是全都是3x的UPRO/TMF,我还有很大一部分仓位在不加杠杆的VOO/EDV上,总杠杆率是大于1但小于3的。其实这个 adaptive 的策略实际上也是一种 timing the market 的策略:它在试图用上个月的 volatility 去预测下个月的 volatility。本质上来讲,这种 timing 策略可能和均线理论一样完全无效,即固定一个40/60或55/45的比例也许最后效果也没差别。不过我自认为这种只改变portfolio里面俩东西的比例的 timing 策略有一定的好处:你如果严格执行这种策略,就不会有把钱撤出市场的冲动。这就比 naive 的 timing the market 好多了,永远不把钱撤出市场就不会错过大的涨势。因此我个人认为这样的 timing 策略可以有效缓解投资时的情绪问题,帮助 stay the …

推荐/探讨一支基金:NTSX(自带1.5倍杠杆的股票+债券平衡基金)

最近比较痴迷股票和债券对冲然后加杠杆的投资理念。在《我的2019年投资回顾》中提到我去年开始买一只基金 NTSX。因为这支基金很新,英文世界里的讨论都不算多,中文世界里就更是没人提了。因此在这里推荐/探讨一下。

NTSX 是一直自带1.5倍杠杆的股票+债券平衡基金,他的具体构成是 NTSX = 90% 股票 + 60% 债券 – 50% cash。每当比例偏离5%的时候将触发rebalance。在 Portfolio Visualizer 里可以看到 90% VFINX + 60% VFITX – 50% CASHX 可以很好的模拟 NTSX。NTSX 的具体实现中,90% 股票部分是直接买的股票,没有杠杆;全部的杠杆都在债券部分,用10%的仓位加了6倍杠杆实现60%的债券构成。

NTSX 成立的时间很晚(2018年才有的),用这么短的时间做回测没啥意义。但是既然我们可以用上面提到的比例来模拟 NTSX 的行为,就可以做更长时间的回测了。回测结果如图:…

Adaptive Risk Parity 投资策略:动态调整UPRO和TMF的比例

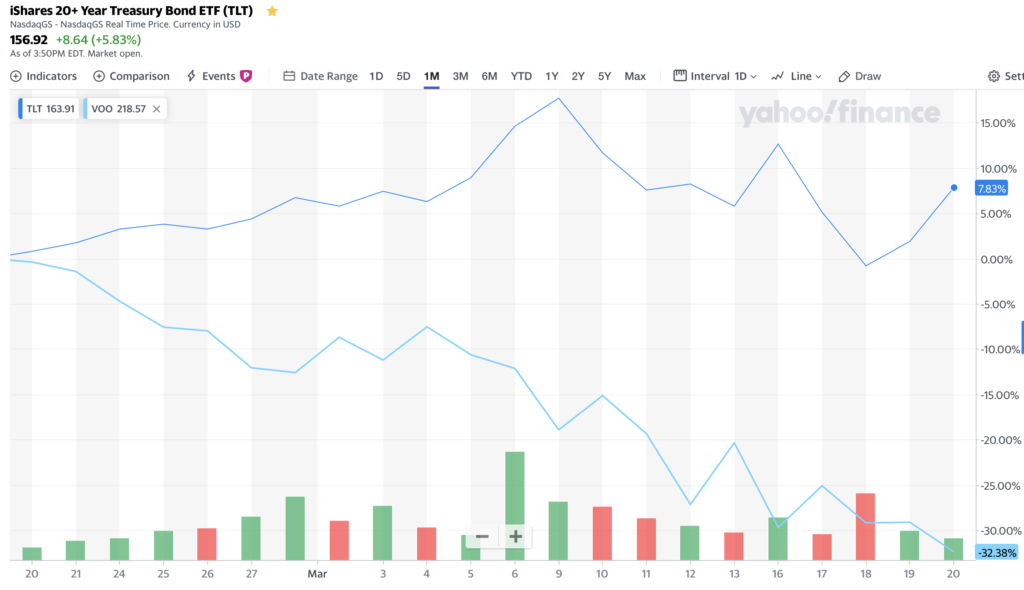

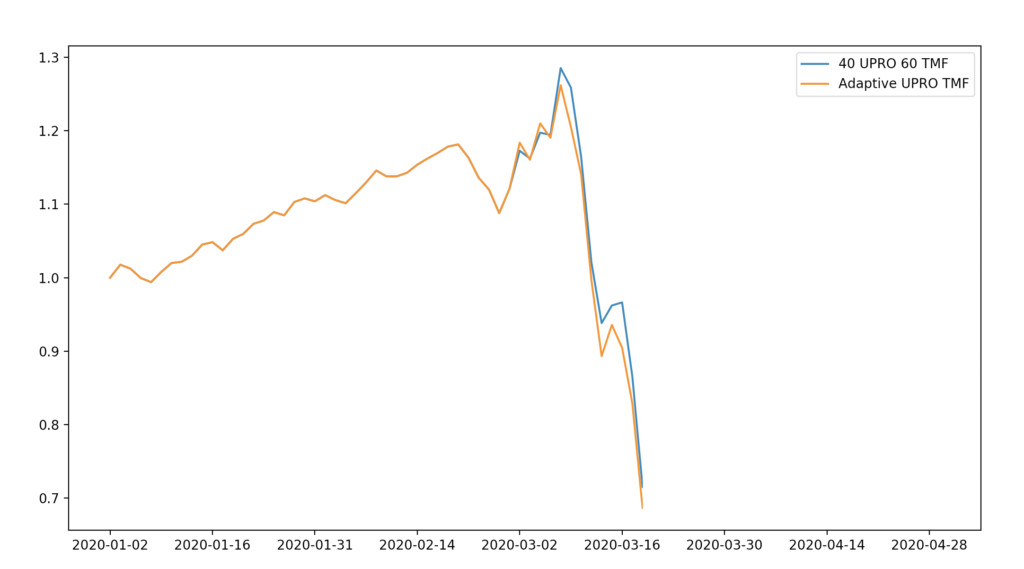

【2020.4 更新】写在前面:你能承受下图这样程度的回撤并且在这种时候不卖出吗?如果不能,请赶紧关掉这个页面不要往下看了,并移步适合新手小白的《美国投资理财小攻略》。

这几天我还在继续研读Bogleheads论坛上HEDGEFUNDIE的著名帖子,我在《一个简单但有效的投资策略:40% UPRO + 60% TMF》中介绍过这个帖子的内容。如果你还没有读过那篇文章,请先读完再看此文。在众多回帖中,几个人提出了对这个策略的改进版本。

在原始的策略中,之所以建议 UPRO 和 TMF 的比例是40%/60%,其理由是 Risk Parity 的概念,即想让这两部分对整个策略的volatility的贡献相等。原始策略的作者计算了过去40年间这两个标的的平均volatility,以此得到了40%/60%的比例。但是用它测之前的数据的时候其实是相当于用了未来信息了,这会产生bias。而改进版策略的思想是,Risk Parity 实际上应该动态的用更短期的volatility来计算,而非使用一个固定的长时间的数字。一个具体的建议是,每个月rebalance一次,rebalance时使用的比例根据过去20天二者的volatility来动态调整。(为什么是20天?因为大家使用的工具 Portfolio Visualizer 好像最短的时间就是20天吧😂。)

之所以这个改进版策略有一定道理,是因为在金融市场上存在的 Volatility Clustering 现象,即 “large changes tend to be followed by large changes, of either …

为什么我一直只在推荐买大盘指数基金

在雪球上看到两个笑话,深得我心:

第1个笑话,某人低位重仓买入腾讯,在大赚100%开心的退出,其后股价又涨了200倍,后面什么时候看到这个股票,都有想自杀的冲动。

第2个笑话,某人低位买入腾讯,一路坚定持有,从头到尾挣了400倍,可惜却只买了100股。

作者:梦想ing

链接:https://xueqiu.com/3460599604/138214353

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

虽说是笑话,却很好的点出了投资个股的难处:散户很容易即使买对了股票,却在稍微涨了一点之后就抛出;散户能拿的住的股票往往只是轻仓的,重仓却能长期坚定持有的则少之又少。

实际上在《我的2019年投资回顾》里,我没有写出具体收益率的个股投资部分,2019年的收益率是33%+,比标普500指数的27%+还略高。然而我却并不因此觉得自己投资技术牛逼,我认为这个收益率可以说是纯属运气。为啥?只因我这是纯属满足赌博心态的小仓位,我才敢持有不动。我不敢在2019年5月TSLA股价腰斩的时候加仓,因为我压根不知道这家公司应该值多少钱,他们家利润为负所以连PE都没法计算。谁能保证它将来一定会涨回?有没有可能像乐视那样直接玩完?我也同样不知道2019年12月AAPL在现在的高位上应不应该卖,都 1.3 Trillion 的市值了,又有那么多人开始抛弃 iPhone 拥抱华为,是不是泡沫太大?如果我真的重仓了它,估计就要每夜睡不好觉了。我现在这些个股持仓,下一年收益率哪怕-50%我也不意外,我也不在意。反正是小仓位,就算真跌这么多我也不打算卖,毕竟买的原因只有一个:我喜欢这几个公司的产品而已。

可是对一个人/一个家庭来说,敢让你重仓入手的投资方式,才是真正重要的。为什么中国有很多人靠买房赚了很多钱,却很少有人在个股投资上赚很多?我个人认为,一个很重要的原因是,买房的时候大家都是铆足了劲用了全副身家再外加至少3倍杠杆在干(按揭贷款买房等价于上杠杆,30%首付就约等于3.3倍杠杆),但是却很少很少有人能用这么大的资金量去投资个股(3倍杠杆投资个股也纯属自杀行为)。

在房产之外的投资方式里,我个人认为稳妥长期看涨的主要就是这么几个东西:中国的沪深300指数、美国的标普500指数、美国的债券(中国的债券我没研究过 不懂 也许也不错)。我个人坚定的看好中国和美国的长期发展,即使短时间内出现大盘猛烈下跌的情况,我也可以心态平稳的在低位入手,而毫不担心它长期不涨。在价格便宜的时期,哪怕让我用90%的可投资资产去持有其中某一个,我也可以心态平稳的去执行。除非是有明显泡沫的时期(我指的明显泡沫是2015年上证4000点以上的A股那种,而不是2019年的美股这种),我也不会卖出(只会适当调仓)。

重仓持有沪深300指数基金、标普500指数基金、美国长期债券基金,我是完全可以睡的安稳、几个月不看盘都不发怵的。希望你也可以。…