债基价格的上限在哪里?负利率的可能性

作者: physixfan我发现不少中国人对股票比较热衷,但是对债券 (Bond) 和债基(债券基金 Bond Fund)知之甚少。貌似有些朋友是看了我写的 Adaptive Risk Parity 策略或者其他相关文章才开始关注债券和债基的。最近 TMF(3x杠杆的长期国债基金)涨的特别凶,于是有人开始担心债券/债基价格是不是要触顶了。这种担心不无道理,但容我来说说我的看法。

首先我来说一下为什么有很多人觉得债券价格要触顶。首先大家要知道的一点是债券价格上涨必然导致债券的收益率 (annualized percentage yield, APY) 下降,这是个简单而确定的数学关系。举个很简单粗暴的例子:假设一个债券是10年期的,10年期满给你$100,如果你现在可以以$80的价格买到它,那么他的总收益率就是 ($100-$80)/$80=25%,年化收益率 (APY) 则是约为 2.26%(因为1.0226^10~1.25)。那现在假设这个债券的价格被炒到了$90,那么他的总收益率就变成了 ($100-$90)/$90=11%,年化收益率 (APY) 则变成了约为 1.05%(因为1.0105^10~1.11)。那这个债券的价格上限是不是 $100?因为如果价格到了 $100,那收益率就是exactly的0了,谁会去买收益率为0的债券?若价格到了 $101,那10年后才能拿回 $100,就已经是负回报率了。如果认为0回报率是债券回报率的底,那么债券价格就有顶。问题是,负利率可能吗?

答案是:负利率债券是可能存在的!不光是理论上可能存在,现实中也存在!

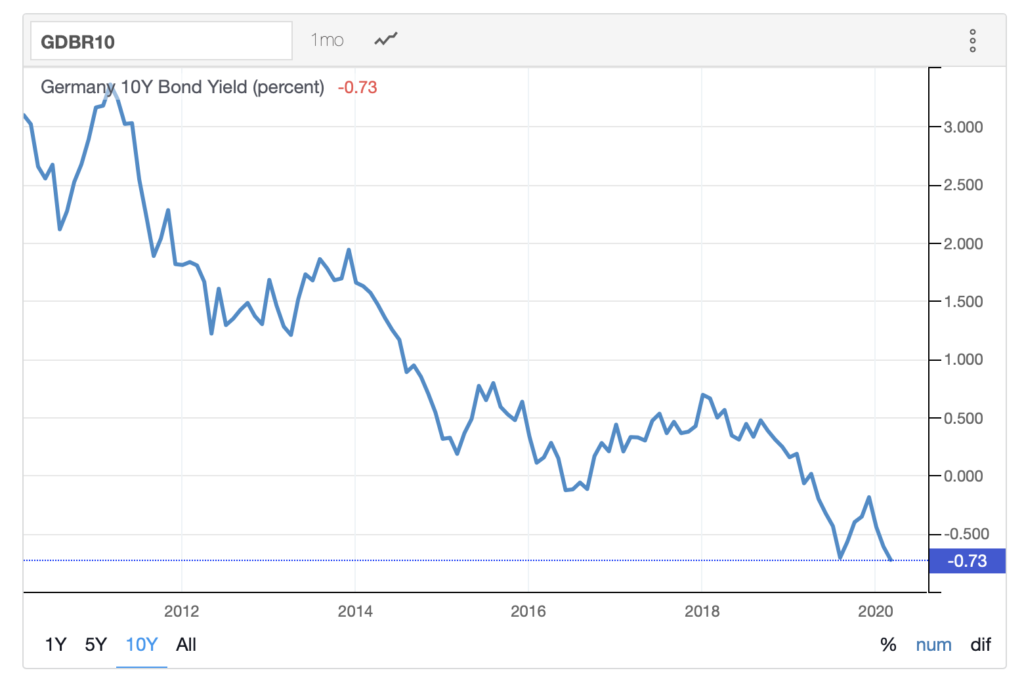

虽然美国历史上从来没有过负利率债券,但是日本和欧洲部分国家在现实中真的就有负利率债券。比如下图就是德国的 10 yr 国债收益率的图:

可见从2016年开始德国 10 yr …

投资时的情绪问题

作者: physixfan

虽然很多人理性上都知道一件事情叫做 “time in the market beats timing the market” 或者说“不要择时”,但是真正在股市急速下跌的时候还能保持理性是比较难的。这周SP500指数下跌了10%+。每到这个时候,很多人都在想:我是不是该卖VOO了?我是不是该大举入场抄底了?我是不是该买3x反指SQQQ甚至恐慌指数VXX了?我的确认识有高手平时的仓位就是100% VTI然后现在依然很淡定只偶尔看盘不操作的,不过我自认为我还做不到这种境界。

我目前主要的投资方式还是在 Adaptive Risk Parity 这个策略及其变种上,当然,并不是全都是3x的UPRO/TMF,我还有很大一部分仓位在不加杠杆的VOO/EDV上,总杠杆率是大于1但小于3的。其实这个 adaptive 的策略实际上也是一种 timing the market 的策略:它在试图用上个月的 volatility 去预测下个月的 volatility。本质上来讲,这种 timing 策略可能和均线理论一样完全无效,即固定一个40/60或55/45的比例也许最后效果也没差别。不过我自认为这种只改变portfolio里面俩东西的比例的 timing 策略有一定的好处:你如果严格执行这种策略,就不会有把钱撤出市场的冲动。这就比 naive 的 timing the market 好多了,永远不把钱撤出市场就不会错过大的涨势。因此我个人认为这样的 timing 策略可以有效缓解投资时的情绪问题,帮助 stay the …

我的人生追求

作者: physixfan去年PhD毕业以来,我就已经正式从物理界退休了。

有些很久以前开始就关注我的朋友表达了惊讶或者惋惜的情绪,我是觉得没必要。稍微总结一下我不打算继续做物理研究的原因:

- 首先最重要的就是我自认为我做物理研究的能力不够强。虽然没有弱到毕不了业的程度,但和同龄的其他真正研究做的好的朋友相比,真的就是渣渣。平时和老板讨论问题的时候也有种明显的智商压制感,我觉得我大概一辈子也无法企及那样的高度。目前学界竞争激烈,想在美国得到一个教职,仅仅是做的OK是不够的,必须得是学术新星那种类型的人才够格。

- 另一个重要原因就是我研究的方向 — 等离子体物理,近年来是有下坡路趋势的。等离子体物理最直接的应用之一是受控核聚变,我当初也是对聚变有兴趣才来做这个方向的研究的。但是聚变研究太烧钱,目前大家寄予希望最大的实验装置ITER是几个大国合作搞的,然后工期一拖再拖,预算一涨再涨。美国在我读PhD的几年间决定,聚变的经费每年维持不变,ITER预算涨了就得砍掉一部分美国国内的预算,于是美国的几大实验装置中,一个关了(MIT 的 C-mod),一个坏了(PPPL 的 NSTX),一个计划不久的将来要关(DIIID)。虽然我是做理论的对实验没有直接的依赖,但是这种下坡路的趋势依然不是个好事。当然也有新装置在计划中,比如 MIT 的 SPARC,不过个人认为这只是大趋势中的一点渺茫的希望而已。

- 最后一个原因就是我觉得我在读PhD的过程中逐渐意识到,我对做研究这件事并没有那么热爱,尤其是对写paper、和审稿人辩论这种事儿还有点讨厌。我对物理的热爱,其实是来自学习那些前人建立的优雅的成熟的理论。与那些真正美的理论相比,自己做的研究真的不大行。然而我又没能力做出那么好的理论,很无奈。

我对选择了物理PhD的道路倒是不后悔,毕竟读博就是赌博,还是得试一下才真正知道自己有没有那个能力的,万一能做的不错呢那不是就实现了理想😂

当决定不继续做物理研究之后,一个很大的问题就是,我后面的人生到底要追求点啥?

经过了一段时间的思索,我意识到自己真正喜欢的事情之一就是学习新知识。从小时候对数学感兴趣,到后来对物理感兴趣,到后来来了美国痴迷信用卡羊毛,再到现在对投资有兴趣,有一个共性就是对这个话题从陌生到熟悉的学习过程是最爽的。真的到了熟悉之后,便不那么有兴趣,也没有那种坐几年冷板凳做研究、不出什么成果还能怡然自得的心态。

我意识到自己真正喜欢的事情之二就是分享学到的知识。这个个人博客从高中就开始建立了,一直在断断续续的写。虽然写的话题其实一直在变化,从高中时代分享一些(现在看来很浅显的)当时学到的数学/物理/算法知识,到大学时代写的一些科普或者学术段子,再到PhD时期写的少数偏学术的小文章加大量的美国信用卡/投资方面的内容(如果把美国信用卡指南也算进来的话😂),但统一的主题都是:最近学到了一个新东西觉得很有意思,想分享给其他感兴趣的朋友们。

这些年我也逐渐认识到,这种信息的分享是有价值的。中文互联网现在处于一种很可悲的状态,任何一个话题,想要找一点深入的内容,几乎是找不到的。中文互联网对深度内容的生产是基本上没有激励的。与之相对的英文互联网世界相对就好很多,Wikipedia 上的内容之丰富,做广度优先搜索的时候完全够用;而几乎任何一个话题都有那么几家小博客和小论坛,做深入讨论,在那上面看到的用户主动贡献的内容之深度让人敬佩不已。举个例子就是信用卡界的美国博客 Doctor of Credit,我来美国之前在中文互联网中就没看过能让读者赚这么多钱的博客/论坛/网站/公众号。再举个例子就是近期我比较喜欢逛的Bogleheads论坛,其中那个关于UPRO/TMF的策略的帖子,帖子本身和回帖内容的质量之高真的让我震撼了,读了几千楼的帖子下来感觉学到了超多的东西。反观中文的投资论坛是个啥样,雪球网已经算是里面最好的了,里面也难以见到多少有理有据的内容。所以中文世界和英文世界之间是存在信息差的,这种信息差我如果可以贡献一点力量把它尽量填平一点,也算是对中文世界的一点点微小的贡献吧。除此之外每年还有大量中国人新来美国,对美国的一切都比较陌生,目前我至少通过我的努力,用美国信用卡指南部分的解决了刚来美国的中国人对美国信用卡和银行账户不够了解的问题。

所以我接下来的人生追求,就是:学习、分享,尽力给中文互联网贡献高质量内容。…

推荐/探讨一支基金:NTSX(自带1.5倍杠杆的股票+债券平衡基金)

作者: physixfan最近比较痴迷股票和债券对冲然后加杠杆的投资理念。在《我的2019年投资回顾》中提到我去年开始买一只基金 NTSX。因为这支基金很新,英文世界里的讨论都不算多,中文世界里就更是没人提了。因此在这里推荐/探讨一下。

NTSX 是一直自带1.5倍杠杆的股票+债券平衡基金,他的具体构成是 NTSX = 90% 股票 + 60% 债券 – 50% cash。每当比例偏离5%的时候将触发rebalance。在 Portfolio Visualizer 里可以看到 90% VFINX + 60% VFITX – 50% CASHX 可以很好的模拟 NTSX。NTSX 的具体实现中,90% 股票部分是直接买的股票,没有杠杆;全部的杠杆都在债券部分,用10%的仓位加了6倍杠杆实现60%的债券构成。

NTSX 成立的时间很晚(2018年才有的),用这么短的时间做回测没啥意义。但是既然我们可以用上面提到的比例来模拟 NTSX 的行为,就可以做更长时间的回测了。回测结果如图:…

Adaptive Risk Parity 投资策略:动态调整UPRO和TMF的比例

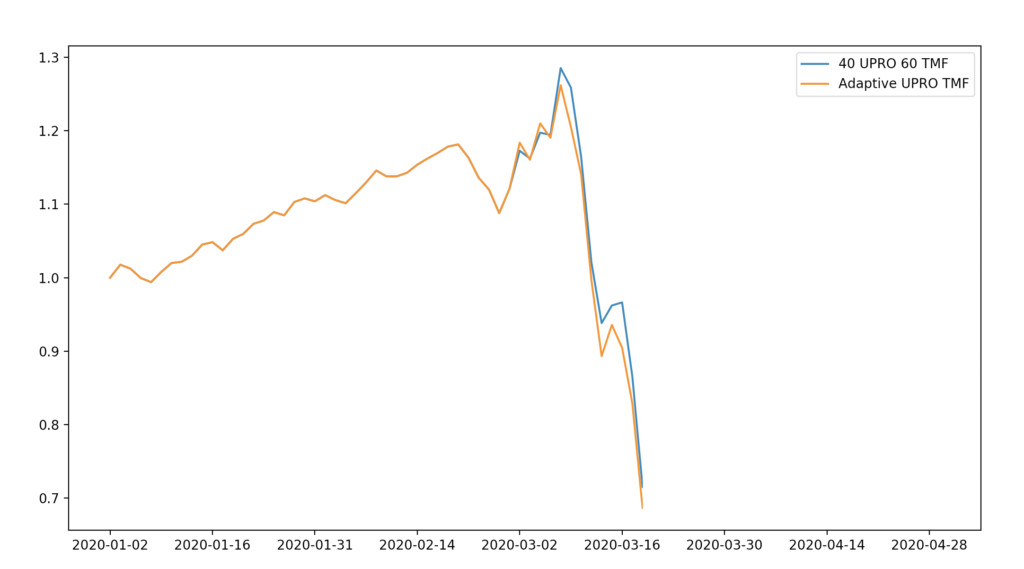

作者: physixfan【2020.4 更新】写在前面:你能承受下图这样程度的回撤并且在这种时候不卖出吗?如果不能,请赶紧关掉这个页面不要往下看了,并移步适合新手小白的《美国投资理财小攻略》。

这几天我还在继续研读Bogleheads论坛上HEDGEFUNDIE的著名帖子,我在《一个简单但有效的投资策略:40% UPRO + 60% TMF》中介绍过这个帖子的内容。如果你还没有读过那篇文章,请先读完再看此文。在众多回帖中,几个人提出了对这个策略的改进版本。

在原始的策略中,之所以建议 UPRO 和 TMF 的比例是40%/60%,其理由是 Risk Parity 的概念,即想让这两部分对整个策略的volatility的贡献相等。原始策略的作者计算了过去40年间这两个标的的平均volatility,以此得到了40%/60%的比例。但是用它测之前的数据的时候其实是相当于用了未来信息了,这会产生bias。而改进版策略的思想是,Risk Parity 实际上应该动态的用更短期的volatility来计算,而非使用一个固定的长时间的数字。一个具体的建议是,每个月rebalance一次,rebalance时使用的比例根据过去20天二者的volatility来动态调整。(为什么是20天?因为大家使用的工具 Portfolio Visualizer 好像最短的时间就是20天吧😂。)

之所以这个改进版策略有一定道理,是因为在金融市场上存在的 Volatility Clustering 现象,即 “large changes tend to be followed by large changes, of either …

用凯利判据玩转前文中的“一个有趣的小数学游戏”

作者: physixfan在《为什么频繁交易的人大多数在股市上都赔钱了?一个有趣的小数学游戏也许可以解答 》中我写道了如下有趣的小数学游戏:

假设有这么一家赌场提供了这么一个你可以玩无穷多次的游戏:扔一个硬币,若正面向上,则你的资产变成当下的 1.2 倍;若反面向上,则你的资产变成当下的 0.83 倍。你会选择玩这个游戏吗?

在那篇文章中,我做了个简单的模拟,验证了一下这个游戏会出现的结果:绝大多数玩家玩到最后都归零了,只有极少数玩家能够赢得超过本金的钱,而赢得最多的那个人的最终资产远远超过其他人很多很多。

但若改动一个游戏条件,这个游戏就变得更加有趣了:若玩家可以自己选择投注金额呢?玩家应该如何投注才是最佳方案?

直观的想:如果每次都押注100%金额,那其实就回到了一开始那个不能自己选投注金额的游戏,虽然每次玩收益很大,却有非常大的风险最后归零;如果每次都押注太小,那显然回报会很低。最佳的投注比例一定是平衡了这二者的。事实上这个新的游戏的最佳玩法,正是大名鼎鼎的凯利判据 (Kelly Criterion)(阅微堂对凯利判据的讲解也很不错)。凯利判据就是通过最大化资金的log函数的期望而得到的投注比例。证明过程就略过了,基本上就是对这个函数求导就可以。最后得到的凯利判据 (Kelly Criterion)公式为:

K = (pW-qL)/WL

其中p为赢的概率 (0.5),q=1-p为输的概率 (0.5),W为赢的情况下的收益 (0.2),L为输的情况下的损失 (0.17)。在我们这个游戏中,计算得知最佳投注比例 K 约为 0.44。

于是我改动了一下模拟代码,来看看现在用凯利判据投注的话结果如何!

import numpy as np import matplotlib.pyplot as plt |