关于惯性约束聚变的个人看法:写于人类又一次首次获得大于1的能量增益

作者: physixfan今天NIF(美国国家点火装置)又一次搞了个大新闻,虽尚未官宣,但很多媒体都在报道人类首次实现受控核聚变能量增益大于1,比如这个链接。其实2014年就有过同样标题的大新闻,本博客当时还写过文章、2021年又有过相同标题的大新闻、没想到2022年又来。今天多位朋友发了新闻链接给我,于是我就借此时机写一下我对这个新闻和惯性约束聚变的个人看法吧。

利益相关 disclaimer:虽然我读PhD时算是受控核聚变方向的,但现在我已经不在科研界,这篇文章的言论只代表个人观点,希望前同行们轻喷。我当时的研究方向是磁约束核聚变,不是惯性约束核聚变,因此本文的观点可能带有个人偏见。

首先要强调的是“能量增益大于1”这个能量增益的定义问题。在2014年的大新闻中,其定义是:聚变产生的中子的能量除以被靶丸吸收掉的激光能量之比;在2022年今天的大新闻中,其定义是:聚变产生的中子的能量除以输入的激光的能量之比(注意到输入激光的能量中只有一小部分被靶丸吸收掉,因此2022年比2014年其实已经获得了显著性能提升)。这几次大新闻中,能量增益的定义都不是普通民众可能以为的输出电能到输入电能之比。为什么我要专门强调这个定义的区别呢?不是我故意咬文嚼字或强词夺理,而是因为这里面其实有一个聚变行业一直以来的夸大成果的潜规则在里面:这样定义能量增益可以显得能量增益更大,而且是大很多。即使我们认为将来从中子到电能的转换效率可以很高(目前没有人实际去做中子到电能的转化,因为目前的聚变研究还没有进行到这一步),但是输入端从电能到激光的转换效率可是实打实的很低,而且根据其物理原理这个能量转化效率永远都会很低。说一个具体数字大家可能就感受更深了,这两个定义之间的差别,会让能量增益差125倍之多(source:这里)!如果从电能开始算起,而不是从激光能量开始算起,那么NIF实现的能量增益也就0.008而已,并非大于1。

那么NIF作为惯性约束聚变的实验装置,能不能再稍微努努力把成绩进一步提高呢?我认为非常难。

作为对比,另一种受控核聚变的思路 — 磁约束聚变 — 的一个大优势是,拥有简单粗暴的 scaling law:磁场越大越好,装置尺寸越大越好,这两项指标对磁约束装置性能的提升是效果显著而无上限的。虽然磁场大小有其物理和工程上的限制没有办法想做多大就做多大,但是至少装置尺寸这一项本质上只有经济上的困难、而没有物理上的困难,因此(在其他方面不变的情况下)想要成倍的提升性能,只要充钱就能变得更强。而惯性约束聚变就没有这么优良的性质了。惯性约束聚变很像用手去压缩气球:你一使劲,气球就会从指头缝里冒出来进而爆掉,除非你的手对称性极高、任何方向都没有缝。若你想使用更大的力气去压,那么该系统对对称性的要求又更高了。对于对称性的极高要求,并没有一个简单粗暴的路径可以显著的成倍的提升性能。而且从NIF的实际经验来看,高度对称性的实现有时候是运气好才出现的结果,成功的一炮连复制一遍都难,那就更别说进一步提升性能了。

另外,惯性约束聚变能量增益大于1的实际意义和磁约束相比其实也没有那么大。作为对比,在磁约束核聚变中,当聚变产生的能量输出大于输入之后,等离子体可以实现“自持燃烧”。若不考虑实际工程因素只考虑物理因素,在磁约束核聚变中,当成功点火实现自持燃烧之后,能量增益实际上是无穷大。因此磁约束核聚变是存在一个临界点的,只要越过这个临界点,那么能量增益的具体数值就不重要了,重要的是自持燃烧等离子体的控制,只要往里不停地补充燃料那么聚变能就可以持续释放。而惯性约束聚变则在原理上非常不同,每一炮都是独立的,每一炮对对称性都要求很高,不存在自持燃烧的概念,因此能量增益的提升只能一点点的继续提升,每继续提高一点都需要艰难的努力。

因此对于惯性约束聚变装置搞出来的大新闻,我都并不感到激动。我个人认为受控核聚变目前的正路就是在磁约束聚变方案中使用新出现的高温超导线圈技术做以前做不出来的更大的磁场。由MIT团队建立的 Commonwealth Fusion Systems (CFS) 就是此路线的领头羊,目前风头正盛,美国政府也在大力支持。中国这边则有我同学创立的能量奇点公司也正在走相同的路线。希望过几年就可以看到他们搞出来的大新闻吧!…

WordPress 突然乱码的原因和解决方案

作者: physixfan一觉醒来 我的这个博客突然就变成了这幅乱码画风:

明明我啥都没改啊!怎么会突然就坏掉了呢?而且我其他相似设定、相同服务器的Wordpress博客也没有遇到这个问题啊?

我还想起来以前关注过的另一个博客也变成了这样:

咨询了一下我们博客服务器的客服,等了一天了他们也没研究出个所以然。

最诡异的问题是,竟然恢复以前的备份也没用,恢复出来的还是乱码!

于是我又请教了我的两位高手朋友wsmlby和skysniper,终于有了思路。在有了思路之后再次联系服务器的客服之后,终于问题得到了解决。

原来乱码是因为数据库的编码和Wordpress的编码不一致所导致的。很久很久以前就建站的Wordpress网站,其数据库用的编码是 “latin1_swedish_ci”,然而现在Wordpress默认的编码都是UTF-8了。不知道是哪一天突然间服务器那边似乎是改了设定,因此如果没有专门指定编码,则老Wordpress网站就遇到这个编码不一致的问题了。新一点的Wordpress网站都没有问题是因为后来Wordpress的数据库也都是UTF-8编码了。

如果你的Wordpress也遇到了同样的乱码问题,那么解决方案很简单:在 config.php 中指定编码为这样即可:

define ('DB_CHARSET', 'latin1');

参考资料:

…Warning:随着美联储加息 杠杆成本已经不再低廉

作者: physixfan

2022年以来,美联储一直在以市场预料之外的速度加息。到今天(2022.9.27)基准利率已经是3.00%-3.25%了。因为我写过不少篇关于加杠杆的文章,因此我觉得有必要提醒一下一个其实蛮显而易见的事实:现在杠杆成本已经不再低廉。

如果你是使用margin loan的方式加杠杆,那么杠杆成本的升高是显然的:一年前最低可以做到1%的margin rate,今天最低也有3.58%了。而其他的加杠杆方式成本则稍微隐蔽一点,但其实不论是杠杆ETF还是LEAP Call的成本都相应的升高了。

以UPRO (3x杠杆SP500基金)为例,其持有成本,以前基本上除了0.91%的基金管理费只需要考虑 volatility decay 即可,但是现在不同了,除了这俩成本之外还要考虑借贷成本。虽然利率没有显式的列在该基金的费用里面,但是考虑到其运作模式,3x杠杆的基金是一定要借200%的钱的。简单起见,就假设这种规模巨大的基金公司可以借到最低的利率,按LIBOR或者Fed Fund Rate算,那么在3%利率的当下,UPRO的利息成本(年化)就有6%之高。也就是说假设SP500指数每天不涨不跌在一年内完全0波动,那么持有UPRO一年将会获得负6%的收益。如果你去看UPRO每天的涨跌去看tracking error,可能意识不到这一点,因为年化-6%平均到一天之内就只是一个看不出来的小量了。随着美联储继续加息,借贷成本会继续升高。这也正是美联储加息的目的:想让全社会降杠杆。

Disclaimer:这篇文章并不是让大家据此 time the market,因为即使借贷成本变高了,但如果SP500本身在非常便宜的价格,那么持有UPRO也许依然划算。这篇文章只是一个提醒,也许有的UPRO或其他杠杆ETF的持有者没有意识到持有成本变高的事实。…

2年/10年国债收益率倒挂 预示着不久就会有 recession?

作者: physixfan2年/10年国债收益率倒挂 (yield curve inversion) 是传说中最可靠的 recession 先行指标,本文就来稍微科普一下。

在通常的经济状况下,国债收益率应当是期限越长的收益率越高。大家如果有存定期的话应该也能很自然的理解,10年定期的利率要高于2年定期的利率这才正常嘛,不然我为什么要牺牲灵活性去存10年的?所以10年国债收益率减去2年国债收益率,在正常时期应当是个正数,如果它变成负数了我们就称之为收益率倒挂了。

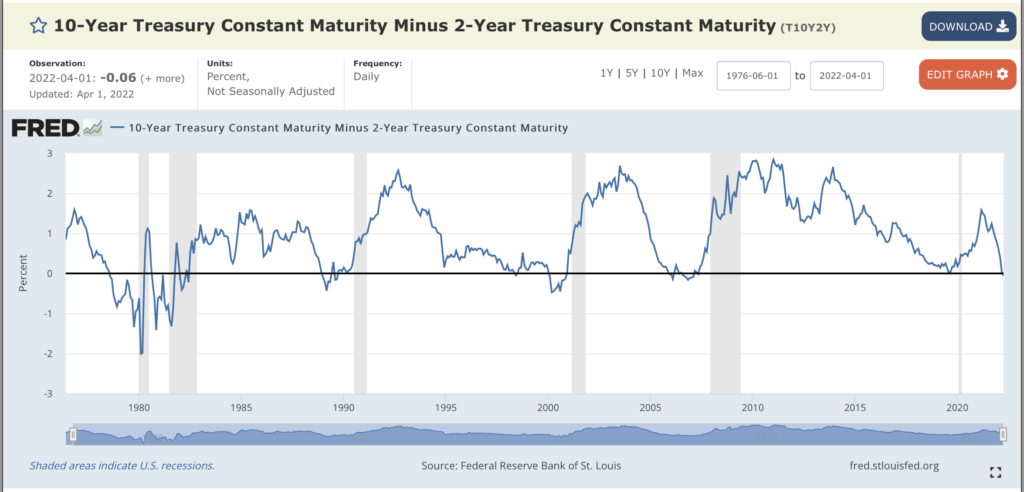

在CNBC的这个页面可以看到10年收益率减去2年收益率的值的实时变化,2022.4.2 已经显示这个数是负数了,如图:

为什么会有很多人关心国债收益率是否倒挂?这是因为2年/10年国债收益率倒挂在历史上对于 recession 的预测记录实在是太好了。下图是从1975年起10年和2年国债收益率之差的图表,而灰色的区域是历次 recession。

可见每一次收益率倒挂之后的2年内,都有 recession 发生;而且每次 recession 发生,在它之前的两年内都发生过收益率倒挂。就连2020年新冠疫情初次爆发期间这种主要因为外部冲击而发生的 recession,都满足了这条性质,2019年曾经收益率倒挂过短暂的几天。

当然,过去的预测记录好不代表未来依然如此,这种先行指标不论历史记录多好都依然只是某种玄学,不可尽信。

很多人都好奇国债收益率倒挂这个指标对 recession 的预测能力为什么这么好。这方面的论文汗牛充栋,大家感兴趣的话可以多读读论文,这里我只讲一下我自己认为最直观最好理解的其中一种解释。

可以认为债券市场的有效程度是非常高的,可能比美股更高,因为债券市场的参与者大都是专业机构,你肯定认识很多炒股的朋友但是应该很少听说有散户在炒国债对吧。在倒挂时期,明明10年期收益率都低于2年期的收益率了,为什么还有机构不全买2年期的、而还去买10年期国债呢?图啥?原因是这样的。如果一个机构买的是2年期国债,2年后债券到期了,那么这个机构拿回来了现金就又需要继续买新的债券了。如果这个时候2年期债券还有相同的收益率,然后再2年后还有这么高的收益率,那么此机构只要不停的在到期之后继续买2年期国债就可以最后获得超过最初买10年期国债的收益。但问题就是,2年后再去买2年期国债,真的还会有很高的收益率吗?万一从此之后2年期国债收益率就一直特别低了呢?举个例子,假设现在买2年期国债收益率3%,10年期国债收益率2%,乍看2年期国债显然是更好的选择,但如果2年后开始从此以后2年期国债收益率就一直是0了呢?那么你就会发现,算一下10年后的收益,其实还是一开始就买10年期国债收益更高。那啥情况下会发生2年后2年期国债收益率特别低的情况呢?假设2年内出现了 recession,那么美联储就会通过降息来救市,这就会导致那时候的2年期国债收益率特别低。可以说国债收益率倒挂就是这些专业大机构用脚投票投出来的结果,只有在他们看衰接下来的经济状况、认为短期内美联储就要降息的时候,才会把长期国债收益率买成比短期的更低。

倒挂发生了,我们应该怎么做?

我的建议是最好就什么都不做,按照计划好的长期投资方案,该定投就定投,该持有多少比例的股票就继续持有多少。有的朋友可能会想要卖出股票准备股市暴跌之后再接回来,不过这样 time the market 失败概率依然很大,首先是我们都不知道国债收益率倒挂这个指标在未来是否依然好用,其次是假设 recession 真的会发生我们也没法预测准确时间,最后就是万一 VOO 先涨50%然后才跌20%呢那最后即使 recession 发生之后才接回来也依然亏了。…

能量奇点完成近4亿元首轮融资 个人认为是中国最有前途的受控核聚变项目

作者: physixfan昨天看到我朋友杨钊创办的能量奇点官宣了《能量奇点完成近4亿元首轮融资,用于探索可商业化的聚变能源技术 》,激动的半天没睡着觉😂 虽然我这么说可能有点不客观,但是我认为这是中国最有前途的受控核聚变项目。

利益相关 disclaimer:这是我朋友创办的公司,我因为个人原因没有参与其中,只是在场外摇旗呐喊,是纯粹的精神股东。我已经不在科研界,这篇文章的言论只代表个人观点,希望前同行们轻喷。

我认为目前受控核聚变的最大困境,主要不在于物理机制的研究上,而是在于政府的资金支持不够。制造一个大型实验装置是非常烧钱的。美国对于聚变的经费投入在过去几十年来基本维持不变,通胀调整后就相当于逐年递减了;而本来最有希望的 ITER 项目,则由于国际合作的种种弊端,工程一再延期,也给这个行业蒙上了一层阴影。对行业的悲观也是让我做出不再继续在这个方向做科研的原因之一。

然而事情其实还是有转机的。在过去的十年里,其实有一件事在悄悄发生,那就是高温超导材料–钇钡铜氧–逐渐的技术成熟,可以被量产做成线圈产生比较大空间范围的强磁场了。到今天百度百科里面还写着钇钡铜氧相当于是一种陶瓷材料力学性质不易弯折且易碎因此很难被做成导线呢,但其实这些年技术在静悄悄的进步,困难在逐渐的被客服。这类高温超导材料,可以有更高的临界温度、更大的临界磁场,因此是产生强磁场的理想材料。如果使用了这种材料,理论上可以设计让托卡马克运行时的磁场比低温超导材料高出数倍,因此约束性能更好,用更小型的装置就可以实现同样的点火目标。目前钇钡铜氧高温超导材料的主要问题之一就是贵,成本大约是低温超导的十倍,但是如果熟悉各种技术的历史就知道,新技术贵不是问题,只要应用范围很大,需求量上去了,将来这个材料的生产成本是可以指数衰减的。

因为政府的支持力度不够,而建造一个全新的大型装置太烧钱,所以实际上美国第一个提出要搞高温超导路线的团队,就搞成了一个商业公司:Commonweatlth Fusion Systems (CFS)。CFS背靠MIT,2018年种子轮就融资拿到了$50M的融资,2022年进行到了B论已经拿到了$1.8B的融资。

目前国内最先进的EAST装置,是基于低温超导材料的,其上限也就不过如此了(国际上已建成的大型装置也都一样),这是一个主要用于做物理实验和工程验证的装置,从设计上就不可能达到点火条件。而目前国内另一家有一定前途的做聚变的公司–新奥能源–走的是更低成本而小型化的路线,按我的理解他们的目标不是去冲击能量输出大于输入,而是也是研究物理。在我看来,做一个全新的基于高温超导的装置,是正路。这其实也是业界很多大佬们的看法。

能量奇点正是计划走高温超导这条正路的新公司,和美国的 Commonweatlth Fusion Systems (CFS) 一样。之前我还有点担忧这条正路如此烧钱,杨钊到底能不能搞到足够的资金来支持他的疯狂计划?现在看来,这个顾虑已经不存在了。首轮融资就融到了将近4亿元,已经和 CFS 的$50M种子轮相当了。而我们都知道,同样的资金,在中国使用成本更低、办事速度更快。

我对这家公司和受控核聚变的未来,预期是什么样的?分为几个层级来说吧:

- 这家公司能做到聚变能商业发电吗?我依然觉得不仅这家公司做不到,可能我这辈子都看不到。

- 这家公司能做到能量输出大于输入吗?如果是定义成中子能量输出大于能量输入,也就是不考虑中子转化成电能的不可避免的能量损耗,那么我觉得有一定希望、但是也不是一定会实现的,难度非常大,挑战非常高。

- 这家公司能做到等离子体稳定高参数放电吗?我觉得这个大概率可以成功。

- 这家公司能推动从高温超导材料到等离子体控制等上下游的科学和技术进步吗?我觉得这100%可以做到。这也就是为什么尽管我对聚变的前景依然感到悲观,但是我仍然非常激动非常看好这家公司的发展。

感兴趣的朋友如果想加入,可以联系 [email protected] 加入他们~ 这里是岗位和要求信息。希望能量奇点可以越做越好!…